2023 Yılında Elde Edilen Kira Gelirlerinin Beyanında Dikkat Edilecekler

Vergi hukukunda “Gayrimenkul Sermaye İradı” (GMSİ) olarak adlandırılan kira gelirleri gerçek kişilerce Mart ayının 31’ine kadar beyan edilerek, bu gelir üzerinden hesaplanan gelir vergisi biri Mart ayı, diğeri Temmuz ayı olmak üzere iki eşit taksitte ödenebilmektedir.

Bu yazımın konusu, gerçek kişilerce elde edilen konut ve iş yeri kiralarının beyanına ilişkindir.

2024 Mart döneminde;

- 2023 yılı içerisinde toplam 21.000 TL üzerinde mesken kira geliri elde edenler beyanname vereceklerdir.

- 2023 yılı için uygulanacak istisna tutarı 21.000 TL olup, bu istisnadan sadece mesken (konut) kira geliri elde edenler faydalanabilecektir.

- İstisna sadece tek konut için uygulanacak olup, birden fazla mesken (konut) kirası elde edenler için istisna kira gelirleri toplamına bir defa uygulanacaktır.

- Kira gelirini

beyan etmeyenveya eksik beyan edenler istisnadan faydalanamayacaktır. - Gerçek usulde gelir vergisine tabi ticari ve zırai kazanç sahipleri ile serbest meslek erbabı kişiler, konut kira geliri istisnasından yararlanamayacaktır.

- 2023 yılı içerisinde 21.000 TL üzeri mesken kira gelirinin yanında, beyanı gerekip gerekmediğine bakılmaksızın ayrı ayrı veya birlikte elde edilen ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratların gayri safi tutarları toplamı 550.000 TL’yi geçenler 21.000TL’likmesken istisnasından yararlanamayacaktır.

- İşyeri kira gelirleri üzerinden vergi kesintisi yapılanlardan, kira gelirlerinin brüt tutarı beyanname verme sınırını (2023 yılı için 150.000 TL) aşanlar (Beyanname verme sınırı olan 150.000 TL’nin aşılıp aşılmadığının tespitinde, gelir vergisi kesintisine tabi brüt kira gelirleri ile konut kira gelirinin gelir vergisinden istisna edilen tutarını aşan kısmı birlikte dikkate alınacaktır) beyanname vereceklerdir.

- Ücret, kira, menkul sermaye iradı ile diğer kazanç ve iratlara ilişkin beyanname verecek olanlar “Hazır Beyan Sistemi” içerisinde yer alan “Beyanname Doldur” menüsünden beyannamelerini kontrol edip, istedikleri değişiklikleri yaptıktan sonra bu beyannamelerini onaylayabileceklerdir. Hazır Beyan Sistemi’ni kullanmak istemeyenlerin beyannameleri; bağlı bulunulan (ikametgahın bulunduğu yer) vergi dairesine kağıt ortamında ya da elektronik beyanname gönderme aracılık yetkisi almış meslek mensupları ile elektronik beyanname aracılığı sözleşmesi imzalanarak e-Beyanname sisteminden 31 Mart 2024 tarihine kadar verilebilecektir.

Kira Geliri Ne Zaman Elde Edilmiş Sayılır?

Mükelleflerce bir takvim yılı içinde o yıla veya geçmiş yıllara ait olarak nakden veya aynen tahsil edilen kira bedelleri o yılda elde edilmiş gelir kabul edilecektir. Örneğin: 2021 ve 2022 yılları kira gelirleri topluca 2023 yılında tahsil edilmiş ise, 2023 yılının geliri olarak dikkate alınacaktır

Ancak, gelecek yıllara ait olup peşin tahsil edilen kira bedelleri, ilgili yılın geliri olarak kabul edilerek ilgili yıllarda beyan edilir. Örneğin: 2022, 2023 ve 2024 yılları kira gelirleri topluca 2022 yılında tahsil edilmiş ise, her yıla ait kira bedeli ilgili yılda beyan edilecektir.

Döviz Cinsinden Elde Edilen Kiralarda Hangi Tarihteki, Hangi Döviz Kuru Esas Alınır ? Gayri Safi Hasılat Nasıl Belirlenir?

Döviz cinsinden kiraya verme işlemlerinde tahsilatın yapıldığı tarihteki T.C. Merkez Bankası döviz alış kuru esas alınarak gayri safi hasılat belirlenir. Borsada rayici yoksa Maliye Bakanlığı tarafından belirlenen kur üzerinden Türk Lirası’na çevrilerek, kira geliri aşağıda açıklanan şartlara göre beyan edilir.

Kiranın Ayni Olarak Tahsil Edilmesi

Kiranın ayni olarak alınması halinde, tahsil edilen kiralar Vergi Usul Kanunu hükümlerine göre emsal bedeli ile paraya çevrilerek gerekli şartların varlığı halinde beyan edilir.

İş Yeri Olarak Kiralanan Gayrimenkullerde Vergi Tevkifatı (Stopajı)

Gayrimenkulleri işyeri olarak kiralayan belirli kişi ve kuruluşlar, gerçek kişilere ve belirli kuruluşlara yaptıkları kira ödemeleri üzerinden gelir vergisi kesintisi yapacaklardır. Yani işyerinin kiracıları, ödeyecekleri brüt kira üzerinden %20 oranında vergi kesecekler ve iradı elde eden adına vergi dairesine ödeyeceklerdir.

Kimlerin hangi ödemeler için vergi kesintisi yapmak zorunda olduğu Gelir Vergisi Kanunu’nun 94. maddesinde sayılmıştır.

Bu vergi kesintisi, gelecek aylara veya yıllara ait olmak üzere peşin ödenen kira bedeli üzerinden de yapılacaktır.

Örneğin: 3 aylık veya 2 yıllık işyeri kirası peşin tahsil edildiğinde, bu durumda peşin tahsil edilen kiranın tamamı vergi kesintisine tabi tutulacaktır.

Konut Kiralarında İstisna

Konut kiralarının 2023 ve 2024 yılları itibariyle istisna tutarları aşağıdaki gibidir.

- 2024 Yılı Konut Kirası İstisna Tutarı: 33.000.- TL

- 2023 Yılı Konut Kirası İstisna Tutarı: 21.000.- TL (Bu beyan döneminde uygulanacak istisna tutarıdır)

Buna göre, 2023 yılında elde edilen konut kira gelirlerinin yıllık toplamı 21.000.- TL’yi aşmıyorsa beyan edilmeyecek ve vergi ödenmeyecektir.

Yıllık konut kira gelirinin istisna tutarını aşması halinde toplam konut kira tutarından 21.000.-TL istisna düşülecek, kalan tutardan gider indirimi de yapıldıktan sonra bulunan matrah üzerinden Gelir Vergisi hesaplanarak ödenecektir.

İstisna tutarlarını aşan konut kira gelirlerinin tamamı beyan edilecektir. (2023 yılında elde edilen kira gelirleri 2024 yılı Mart ayında beyan edilecektir.)

Ayrıca, Gelir Vergisi Kanununun 21 inci maddesinde;

- İstisna haddi üzerinde hasılat elde edilip beyan edilmemesi veya eksik beyan edilmesi halinde,

- Kira gelirinin yanında ticari, zirai veya mesleki kazancını beyan etmek zorunda olanlar ile istisna haddinin üzerinde hasılat elde edenlerden, beyanı gerekip gerekmediğine bakılmaksızın ayrı ayrı veya birlikte elde ettiği ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratlarının gayri safi tutarları toplamı Gelir Vergisi Kanunu’nun 103 üncü maddesinde yazılı tarifenin üçüncü diliminde ücret gelirleri için yer alan tutarı (2023 yılı için 550.000 TL) aşanların

bu istisnadan faydalanamayacağı hüküm altına alınmıştır.

Konut kira gelirlerinde istisna uygulamasında dikkat edilecek hususlar aşağıdaki şekilde özetlenebilir:

- İstisna uygulaması sadece konut olarak kiraya verilen gayrimenkullerden elde edilen gelirler için söz konusudur. Örneğin, konut ve işyeri kira gelirinin birlikte elde edilip beyan edilmesi halinde, istisna sadece konut kira gelirine uygulanacaktır. İşyeri kira gelirine istisna uygulanmayacaktır.

- Ticari, zirai veya mesleki kazancını beyan etmek zorunda olanlar ile 2023 yılında elde ettikleri ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratlarının gayri safi tutarları toplamı 550.000 TL’yi aşanlar, 21.000 TL’lik istisnadan yararlanamayacaklardır.

- Bir mükellefin birden fazla konuttan kira geliri elde etmesi halinde, istisna kira gelirleri toplamına bir defa uygulanacaktır.

İş Yeri Kira Gelirlerinde Beyan Sınırı

İş yeri kira gelirleri, üzerinden her ay %20 oranında vergi kesintisi yapılmış olan gelirlerdir. Stopaj yolu ile vergilendirilmiş olan gelirlerin gayri safi toplamı aşağıdaki tutarları geçmedikçe beyan edilmez ve ilave vergi ödenmez.

- 2023 Yılı Beyan Sınırı: 150.000.- TL (Bu beyan döneminde uygulanacak istisna tutarıdır.)

Gelirlerin yıllık toplamı beyan sınırını aşıyorsa gelirlerin tamamı beyan edilir. Mükelleflerin bu gelir unsuru dışında başka gelirleri de varsa, gelir vergisi kanunun 86. maddesi çerçevesinde bu gelirlerin toplamı beyan sınırı ile mukayese edilerek irdeleme yapılacaktır.

31 Mart 2024 Tarihine Kadar Kimler Kira Gelirleri İle İlgili Beyanname Verecek?

Beyana tabi geliri sadece gayrimenkul sermaye iradından ibaret olan mükelleflerin 01.01.2023 – 31.12.2023 döneminde elde ettikleri kira gelirleri ile aynı dönem içinde geçmiş yıllara ilişkin olarak elde ettikleri kira gelirleri toplamı Gelir Vergisi Kanunu’nun 86 ncı maddesi çerçevesinde irdelenerek beyan edilecektir. Şöyle ki;

- 2023 yılında elde ettikleri konut kira geliri toplamı istisna sınırı olan 21.000 TL’yi aşanlar bu gelirleri için yıllık GMSİ beyannamesi vereceklerdir.

- Hisseli konutlardan elde edilen kira gelirleri hisseye isabet eden kira hesaplanarak tespit edilir ve 21.000 TL’lik istisna bu şekilde hesaplanan tutara uygulanır.

- Mirasın paylaşılmamış olması halinde, her bir mirasçı istisnadan ayrı ayrı yararlanacaktır.

- Elde edilen stopaja tabi tutulmuş brüt işyeri kira geliri toplamı 150.000 TL’yi aşanlar bu gelirleri için beyanname vereceklerdir.

- Hem konut hem de iş yeri kira geliri olan kişiler

- Hem konut hem de iş yeri kira geliri olan kişiler, mesken kira gelirinin gelir vergisinden istisna edilen kısmını aşan tutarı ile gelir vergisi tevkifatına tabi iş yeri brüt kira gelirlerinin toplamı 150.000.- TL’yi aşmadığı takdirde sadece tevkifata tabi olmayan konut kira gelirlerini beyan edecektir (150.000 TL’lik beyan eşiğinin aşılıp aşılmadığı, stopaja tabi tutulan menkul ve gayrimenkul sermaye iratları ve birden fazla işverenden alınan ücretlerin toplamı dikkate alınarak belirlenir).

- Yukarıdaki toplamın 150.000.- TL’yi aşması halinde ise gelirlerin tamamı beyan edilecektir.

- Bir takvim yılı içinde elde ettiği, tevkifata ve istisna uygulamasına konu olmayan gayrimenkul sermaye iratları toplamı, 2023 yılı gelirleri için beyanname verme sınırı olan 8.400 TL’yi aşanlar yıllık beyanname vereceklerdir.

- Diğer mal ve haklardan kira geliri elde edenler de beyanname vereceklerdir.

- Eşler ve çocukların kira gelirleri ayrı beyanname ile beyan edilecektir.

- Stopaj yolu ile kesilen vergiler beyanname üzerinden hesaplanan gelir vergisinden mahsup edilecektir.

- Gelir Vergisi mükellefleri 2023 yılı gelir vergisi beyannamelerini en geç 31 Mart 2024 tarihine kadar ilgili vergi dairesine verecekleridir. Tahakkuk eden verginin birinci taksiti 31 Mart 2024 tarihine kadar, ikinci taksiti ise 31 Temmuz 2024 tarihine kadar ödenecektir.

Kira Geliri Matrahının Hesabında İndirilebilecek Giderler

Gayrimenkul sermaye iradında safi iradın tespiti için, kira gelirlerinden indirilecek giderler konusunda seçilebilecek iki yöntem vardır.

a) Gerçek Gider Yöntemi (GVK Md.74)

b) Götürü Gider Yöntemi

Mükellefler gerçek veya götürü gider usulünden sadece birini seçmek mecburiyetindedir, her ikisini birden kullanmazlar.

8.1 Götürü Gider Yönteminin Seçilmesi Halinde Hesaplanan Gider Tutarı

- Götürü veya gerçek gider yönteminin seçimi, taşınmaz malların tümü için yapılmaktadır. Bunlardan bir kısmı için gerçek gider, diğer kısmı için götürü gider yönteminin seçilmesi mümkün değildir.

- Götürü gider yöntemini seçen mükellefler, (hakları kiraya verenler hariç) kira gelirlerinden istisna tutarını düştükten sonra kalan tutarın % 15’i oranındaki götürü gideri, gerçek giderlere karşılık olmak üzere indirebilirler.

- Ancak, bu usulü seçen mükellefler iki yıl geçmedikçe gerçek gider yöntemine dönemezler.

8.2 Gerçek Gider Yönteminin Seçilmesi Durumunda İndirilecek Giderler Tutarı

Gerçek gider yönteminin seçilmesi durumunda indirilecek giderler Gelir Vergisi Kanunu’nun 74 üncü maddesinde sayılmıştır. Buna göre aşağıda sayılan giderlerin belgelerine dayanarak bulunan toplamı indirilecek gideri oluşturmaktadır.

- Kiraya veren tarafından, kiraya verilen gayrimenkul için ödenen; aydınlatma, ısıtma, su ve asansör giderleri,

- Kiraya verilen malların idaresi için yapılan ve gayrimenkulün önemi ile orantılı olan idare giderleri,

- Kiraya verilen mal ve haklara ait sigorta giderleri,

- Kiraya verilen mal ve haklar dolayısıyla yapılan ve bunlara harcanan borçların faiz giderleri,

- Konut olarak kiraya verilen bir adet gayrimenkulün iktisap yılından itibaren 5 yıl süre ile iktisap bedelinin % 5’i (iktisap bedelinin % 5’i tutarındaki bu indirim, sadece ilgili gayrimenkule ait hasılata uygulanacak, indirilmeyen kısım gider fazlalığı sayılmayacaktır. 2019 yılından önce iktisap edilen konutlar için indirimden yararlanılması mümkün bulunmamaktadır.)

- Kiraya verilen mal ve haklar için ödenen; emlak vergisi, resim, harç ve şerefiyelerle kiraya veren tarafından belediyelere ödenen harcamalara katılma payları,

- Amortismanlar,

- Kiraya veren tarafından, kiraya verilen gayrimenkul için yapılan onarım giderleri ile bakım ve idame giderleri,

- Kira ile tuttukları mal ve hakları kiraya verenlerin ödedikleri kiralar ve diğer gerçek giderler,

- Sahibi bulundukları konutları kiraya verenlerin kirayla oturdukları konut veya lojmanların kira bedeli (yabancı ülkelerde ödenen kira bedelleri indirilemez),

- Kiraya verilen mal ve haklarla ilgili olarak sözleşmeye, kanuna veya ilama istinaden ödenen zarar, ziyan ve tazminatlar,

brüt kira tutarından indirilebilmektedir.

Gerçek gider yöntemini seçen mükelleflerin, yaptıkları giderlere ilişkin belgeleri ilgili bulundukları yılı takip eden yıldan başlayarak 5 yıl süresince saklamaları ve vergi dairesince istendiğinde ibraz etmeleri gerekmektedir.

Gerçek Gider Yönteminde İstisnadan Yararlanılması Halinde İndirilebilecek Giderin Hesaplanması

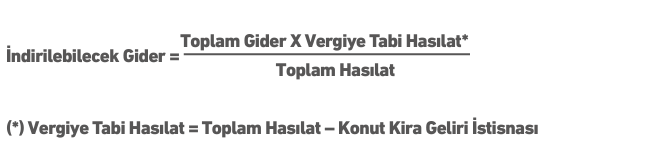

Gerçek gider yönteminin seçilmesi ve konut kira gelirlerine uygulanan istisnadan yararlanılması durumunda, gerçek gider tutarının istisnaya isabet eden kısmı, gayrisafi hasılattan indirilemeyecektir.

Vergiye tabi hasılata isabet eden indirilebilecek gider kısmı aşağıdaki formül kullanılarak hesaplanabilir.

Kira Gelirlerine Uygulanacak Diğer İndirimler Nelerdir?

Kira geliri elde eden gayrimenkul sermaye iradı sahibi mükellefler, Gelir Vergisi Kanunu’nun 89 uncu maddesinde yer alan ve aşağıda özetlenen bağış ve yardımlar ile harcamalarının tamamını veya belli bir tutarını verdikleri beyanname üzerinde safi iratlarından indirim konusu yapabileceklerdir.

9.1. Hayat / Şahıs Sigorta Primleri

Yıllık gelir vergisi beyannamelerinde, bireysel emeklilik dışında kalan şahıs sigortaları için ödenen primlerin beyan edilen gelirin %15’ine kadar olan kısmı matrahın tespitinde indirim konusu yapılabilecektir.

İndirim konusu yapılacak tutarın hesaplamasında beyan edilen gelir olarak, yıllık gelir vergisi beyannamesinde yer alan indirimler ve geçmiş yıl zararları düşülmeden önceki tutar esas alınacaktır.

Yıllık beyannamede matrahın tespitinde dikkate alınacak sigorta primleri;

- Mükellefin şahsına, eşine ve küçük çocuklarına ait birikim priminin alındığı hayat sigortalarına ödenen primlerin %50’si ile

- Ölüm, kaza, hastalık, sağlık, engellilik, analık, doğum ve tahsil gibi şahıs sigorta primlerinin %100’ünden oluşmaktadır

İndirim konusu yapılacak primlerin toplamı, beyan edilen gelirin %15’ini ve asgari ücretin yıllık tutarını aşamayacaktır

9.2. Eğitim ve Sağlık Harcamaları

Beyan edilen gelirin (safi iradın) % 10’unu aşmaması, Türkiye’de yapılması ve gelir veya kurumlar vergisi mükellefiyeti bulunan gerçek veya tüzel kişilerden alınacak belgelerle tevsik edilmesi şartıyla, mükellefin kendisi, eşi ve küçük çocuklarına ilişkin olarak yapılan eğitim ve sağlık harcamaları yıllık beyanname ile bildirilecek gelirlerden indirilebilecektir.

9.3. Bağış ve Yardımlar

9.3.1. Beyan edilecek gelirin %5’i ile sınırlı olarak indirilebilecek bağış ve yardımlar

Gelir vergisi mükellefleri; genel ve özel bütçeli kamu idareleri, il özel idareleri, belediyeler, köyler ile kamu yararına çalışan dernekler ve Cumhurbaşkanınca vergi muafiyeti tanınan vakıflara yıllık toplamı beyan edilecek gelirin % 5’ini (kalkınmada öncelikli yöreler kapsamındaki illerde zikredilen kurum/kuruluş, dernek veya vakıflara yapılan bağış ve yardımların yıllık toplamı beyan edilecek gelirin % 10’unu) aşmamak üzere, makbuz karşılığında yaptıkları bağış ve yardımları yıllık beyanname ile bildirilecek gelirlerinden indirim konusu yapabilirler.

9.3.2. Tamamı indirilebilecek bağış ve yarımlar.

a) Okul, Yurt ve Sağlık Tesisleri ile İbadethaneler ve Diyanet İşleri Başkanlığı Denetiminde Yaygın Din Eğitimi Verilen Tesislerin İnşası için Yapılan Bağış ve Yardımlar

Genel ve özel bütçeli kamu idarelerine, il özel idarelerine, belediyelere ve köylere bağışlanan okul, sağlık tesisi ve yüz yatak (kalkınmada öncelikli yörelerde elli yatak) kapasitesinden az olmamak üzere öğrenci yurdu ile çocuk yuvası, yetiştirme yurdu, huzurevi, bakım ve rehabilitasyon merkezi ile mülki idare amirlerinin izni ve denetimine tabi olarak yaptırılacak ibadethaneler ve Diyanet İşleri Başkanlığı denetiminde yaygın din eğitimi verilen tesislerin inşası dolayısıyla yapılan harcamalar veya bu tesislerin inşası için bu kuruluşlara yapılan her türlü bağış ve yardımlar ile mevcut tesislerin faaliyetlerini devam ettirebilmeleri için yapılan her türlü nakdi ve ayni bağış ve yardımların tamamı beyan edilen gelirden indirilebilecektir.

Okul, sağlık tesisi, öğrenci yurdu ve diğer tesisler ile mülki idare amirlerinin izni ve denetimine tabi olarak yaptırılan ibadethane ve Diyanet İşleri Başkanlığı denetiminde yaygın din eğitimi verilen tesislerin yapımı veya bu tesislerin faaliyetlerine devam edebilmeleri için yapılan bağış ve yardımların (harcamaların) herhangi bir sınırlamaya tabi olmaksızın vergi matrahının tespitinde dikkate alınabilmesi için bu bağış ve yardımların genel bütçeye dahil daireler, özel bütçeli kamu idareleri, il özel idareleri, belediyeler, köylere yapılması gerekmektedir. Ayrıca, mülki idare amirlerinin izni ve denetimine tabi olarak yaptırılan ibadethaneler ve/veya Diyanet İşleri Başkanlığı denetiminde yaygın din eğitimi verilen tesislerin inşası veya faaliyetine devam etmesine yönelik yapılan bağış ve yardımların; anılan amaçlarla kurulmuş bulunan vakıf veya derneklere de yapılması mümkündür.

b) Kamu Yararına Çalışan Dernekler ile Vergi Muafiyeti Tanınan Vakıflara Yapılan Bağışlar

Genel ve özel bütçeli kamu idareleri, il özel idareleri, belediyeler, köyler, kamu yararına çalışan dernekler, Cumhurbaşkanınca vergi muafiyeti tanınan vakıflar ve bilimsel araştırma faaliyetinde bulunan kurum ve kuruluşlar tarafından yapılan ya da Kültür ve Turizm Bakanlığınca desteklenen veya desteklenmesi uygun görülen çalışmalara ilişkin harcamalar ile bu amaçla yapılan her türlü bağış ve yardımların tamamı beyan edilen gelirden indirim konusu yapılabilecektir.

c) Gıda Bankacılığı Yapan Dernek ve Vakıflara Yapılan Bağışlar

Fakirlere yardım amacıyla gıda bankacılığı faaliyetinde bulunan dernek ve vakıflara Maliye Bakanlığınca belirlenen usul ve esaslar çerçevesinde bağışlanan gıda, temizlik, giyecek ve yakacak maddelerinin maliyet bedellerinin tamamı beyan edilecek gelirden indirilebilecektir.

ç) Kültür ve Sanat Faaliyetleri ile Kültürel Varlıkların Korunması için Yapılan Bağışlar

Genel ve özel bütçeli kamu idareleri, il özel idareleri, belediyeler, köyler, kamu yararına çalışan dernekler, Bakanlar Kurulunca vergi muafiyeti tanınan vakıflar ve bilimsel araştırma faaliyetinde bulunan kurum ve kuruluşlar tarafından yapılan ya da Kültür ve Turizm Bakanlığınca desteklenen veya desteklenmesi uygun görülen çalışmalara ilişkin harcamalar ile bu amaçla yapılan her türlü bağış ve yardımların tamamı beyan edilen gelirden indirim konusu yapılabilecektir.

d) Yardım Kampanyalarına Yapılan Bağışlar

Cumhurbaşkanınca başlatılan yardım kampanyalarına makbuz mukabili yapılan ayni veya nakdi bağışların tamamı indirim konusu yapılabilecektir.

e) Türkiye Kızılay Derneğine Makbuz Karşılığı Yapılan Nakdi Bağış ve Yardımlar

İktisadi işletmeleri hariç, Türkiye Kızılay Derneğine makbuz karşılığı yapılan nakdi bağış ve yardımların tamamı indirim konusu yapılabilecektir.

9.4. Sponsorluk Harcamaları

3289 sayılı Gençlik ve Spor Genel Müdürlüğü’nün Teşkilat ve Görevleri Hakkında Kanun ile 3813 sayılı Türkiye Futbol Federasyonu Kuruluş ve Görevleri Hakkında Kanun kapsamında yapılan sponsorluk harcamalarının;

– Amatör spor dalları için tamamı,

– Profesyonel spor dalları için %50’si

yıllık beyanname ile bildirilecek gelirlerden indirim konusu yapılabilecektir.

9.5. Bireysel Katılım Yatırımcısı İndirimi

31/12/2027 tarihine kadar, 9/12/1994 tarihli ve 4059 sayılı Hazine Müsteşarlığının Teşkilat ve Görevleri Hakkında Kanunun ek 5 inci maddesi kapsamına giren bireysel katılım yatırımcısı tam mükellef gerçek kişiler, bu maddenin yürürlüğe girdiği tarihten sonra iktisap ettikleri tam mükellef anonim şirketlere ait iştirak hisselerini en az iki tam yıl elde tutmaları şartıyla, Vergi Usul Kanunu’nun değerlemeye ait hükümlerine göre hesapladıkları hisselerin tutarlarının %75’ini yıllık beyannamelerine konu kazanç ve iratlarından hisselerin iktisap edildiği dönemde indirebileceklerdir.

9.6. Diğer Kanunlara Göre Tamamı İndirilecek Bağış ve Yardımlar

- 222 sayılı İlköğretim ve Eğitim Kanununa ilişkin yapılan bağışların,

- 278 sayılı Türkiye Bilimsel ve Teknik Araştırma Kurumunun Kuruluşu Hakkındaki Kanuna ilişkin yapılan bağışların,

- 2547 sayılı Yükseköğretim Kanunu’na göre yapılan bağış ve yardımlar,

- 2828 sayılı Sosyal Hizmetler Kanunu’na göre yapılan bağış ve yardımlar,

- 2876 sayılı Atatürk Kültür, Dil ve Tarih Yüksek Kurumu Kanunu’na göre yapılan bağış ve yardımlar,

- 3294 sayılı Sosyal Yardımlaşma ve Dayanışmayı Teşvik Kanunu’na göre yapılan bağış ve yardımlar,

- 3713 sayılı Terörle Mücadele Kanunu’na göre yapılan bağış ve yardımlar,

- 4122 sayılı Milli Ağaçlandırma ve Erozyon Kontrolü Seferberlik Kanununa ilişkin yapılan bağışların,

- 7174 sayılı Kapadokya Alanı Hakkında Kanun’a göre yapılan bağış ve yardımlar ile sponsorluk harcamaları

- 7269 sayılı Umumi Hayata Müessir Afetler Dolayısıyla Alınacak Tedbirlerle Yapılacak Yardımlara Dair Kanun’a göre yapılan bağış ve yardımların

tamamı indirim konusu yapılabilecektir.

Bağış ve yardımın nakden yapılmaması halinde, bağışlanan veya yardımın konusunu teşkil eden mal veya hakkın varsa mukayyet değeri, yoksa Vergi Usul Kanunu hükümlerine göre Takdir Komisyonunca tespit edilecek değeri esas alınmaktadır.

10. Gayrimenkul Sermaye İradında Zarar Doğması Hali

Gayrimenkul sermaye iradına konu olan sermayenin kendisinde meydana gelen eksilmeler zarar sayılmaz ve iradın gayri safi miktarının tespitinde gider olarak kabul edilmezler.

Gayrimenkul sermaye iradının safi tutarının hesabında giderlerin fazlalığı dolayısıyla doğan zararlar, 5 yılı geçmemek üzere gelecek yıllarda elde edilen kira gelirlerinden gider olarak düşülebilmektedir. Bu durumun iki istisnası vardır:

- Sahibi bulundukları konutları kiraya verenlerin kira ile oturdukları konut veya lojmanların kira bedellerini indirim konusu yapmaları durumunda bir zarar doğması halinde, bu zararın gelecek yıllarda elde edilen gayrimenkul sermaye iradından indirim konusu yapılması söz konusu değildir.

- Konut olarak kiraya verilen bir adet gayrimenkule ait hasılattan indirim konusu yapılan iktisap bedelinin %5’i oranındaki tutarın indirilemeyen kısmı gider fazlalığı olarak dikkate alınamamaktadır.

Buna göre, söz konusu hallerde oluşacak gider fazlalığının gayrimenkul sermaye iradı yönünden zarar alarak dikkate alınması mümkün bulunmamaktadır.

11. Hazır Beyan Sistemi

Maliye Bakanlığı 2012 yılında uygulamaya geçirdiği “Önceden Hazırlanmış Kira Beyanname” sistemini geliştirerek “Hazır Beyan Sistemi” uygulamasını oluşturarak 1 Mart 2016 tarihi itibariyle mükelleflerin hizmetine sunmuştur.

Bu sistem, gelirleri sadece ücret, gayrimenkul sermaye iradı, menkul sermaye iradı ile diğer kazanç ve iratlardan veya bunların birkaçından veyahut tamamından oluşan gelir vergisi mükelleflerinin gelir vergisi beyannamelerinin Gelir İdaresi Başkanlığı tarafından kısmen veya tamamen önceden hazırlanarak mükelleflerin onayına sunulduğu sistemi ifade etmektedir.

Hazır Beyan Sistemi, beyanname vermek zorunda olan mükelleflerin elde ettikleri gelirlerin türüne göre Gelir İdaresi Başkanlığı tarafından, veri ambarında bulunan bilgiler ile diğer kurum ve kuruluşlardan temin edilen bilgiler kullanılmak suretiyle, beyannamenin kısmen veya tamamen önceden hazırlanarak mükelleflerin onayına sunulması esasına dayanmaktadır.

Sistem, uzman yardımına ihtiyaç duyulmaksızın beyannamenin görüntülenebilmesine, doldurulabilmesine ve değiştirilebilmesine imkan vermektedir. Beyannamenin verilmesi sırasında ise vergi hesaplaması Sistem tarafından otomatik olarak yapılacak ve tahakkuk bilgileri mükellefin onayına sunulacaktır.

Hazır Beyan Sistemine Başkanlığın internet adresi (https://hazirbeyan.gib.gov.tr/#/) üzerinden giriş yapılacaktır.

Mükellefler güvenlik sorularını cevaplayarak veya İnternet Vergi Dairesi şifrelerini kullanarak Sisteme giriş yapabilecektir. İnternet Vergi Dairesi şifresi bulunmayan mükellefler, İnternet Hizmetleri Kullanım Başvuru Formu (Gerçek Kişiler) ile herhangi bir vergi dairesine başvurarak kullanıcı kodu, parola ve şifre alabileceklerdir.

Vergi Usul Kanunu Genel Tebliği (Sıra No: 414)’nin ekinde yer alan Elektronik Beyanname Gönderme Talep Formu (Sadece Gayrimenkul Sermaye İradı Elde Eden Gerçek Kişiler İçin) kullanılmak suretiyle daha önce temin edilen kullanıcı kodu, parola ve şifre ile Hazır Beyan Sistemine giriş yapılabilecektir.

Sistemi kullanma zorunluluğu bulunmamaktadır. Beyannameler; vergi dairesine gidilerek Yıllık Gelir Vergisi Beyannamesi 1001B formu ile elden veya internet ortamında (E-Beyanname Düzenleme Programı) da verilebilir.

Hatırlatmak gerekirse, beyana tabi geliri sadece gayrimenkul sermaye iradından ibaret olan mükellefler, 1001B No.lu Yıllık Gelir Vergisi Beyannamesini doldurabilir. Gayrimenkul sermaye iradının yanında beyana tabi diğer gelirlerin de olması halinde, elde edilen kira geliri, bütün gelirlerin beyanı için kullanılan 1001A No.lu Yıllık Gelir Vergisi Beyannamesine dahil edilecektir.

12. Beyannamenin Verilme Zamanı ve Yeri

Mükelleflerin, 1 Ocak 2023 – 31 Aralık 2023 dönemine ait beyana tabi gayrimenkul sermaye iradı gelirleri için 2024 yılının Mart ayının 1’inci gününden 31 inci günü akşamına kadar beyannamelerini vermeleri gerekmektedir.

Bu dönem için beyannamelerin son verilme tarihi 31 Mart 2024’dir.

Beyannameler;

- Hazır Beyan Sistemi aracılığıyla internet ortamında,

- Bağlı bulunulan (ikametgâhın bulunduğu yer) vergi dairesine kâğıt ortamında,

- 3568 sayılı Kanun gereği elektronik beyanname gönderme aracılık yetkisi almış meslek mensupları ile elektronik beyanname aracılık sözleşmesi imzalanarak e-Beyanname sisteminden,

verilebilecektir.

Beyanname; normal (adi) posta ile veya özel dağıtım şirketleri aracılığıyla gönderilirse, vergi dairesine ulaştığı tarihte, taahhütlü posta ile gönderilmiş ise zarfın üzerindeki postaya veriliş tarihinde verilmiş sayılır.

Takvim yılı içinde ülkeyi terk edenler, yurt dışına çıkma tarihinden önceki 15 gün içinde beyanname vermek zorundadırlar. Ölüm halinde ise beyanname ölüm tarihinden itibaren 4 ay içinde mirasçılar tarafından verilir.

Beyanname, mükellefin bağlı olduğu vergi dairesine verilmektedir. Mükellefler normal olarak ikametgâhlarının bulunduğu yerin vergi dairesine bağlıdırlar.

Beyana tabi geliri sadece gayrimenkul sermaye iradından ibaret olan mükellefler, istemeleri halinde vergi dairesinden alacakları kullanıcı kodu, parola ve şifreyi kullanmak suretiyle yıllık gelir vergisi beyannamelerini elektronik ortamda doğrudan kendileri gönderebilecekleri gibi elektronik beyanname gönderme aracılık yetkisi almış meslek mensupları aracılığıyla da gönderebileceklerdir.

Saygılarımla,