Enflasyon Düzeltmesi Uygulaması Hakkında Vergi Usul Kanunu Sirküleri Yayımlandı

165 No.lu Vergi Usul Kanunu Sirküleri ile enflasyon düzeltmesi işlemlerinde kullanılacak ortalama ticari kredi faiz oranları belirlenmiş ve uygulamaya yönelik bazı hususlara ilişkin açıklamalar yapılmıştır.

213 sayılı Vergi Usul Kanununun mükerrer 298 inci maddesinin (A) fıkrası ve geçici 33 üncü maddesi uyarınca, 2023 hesap dönemi sonunda ve düzeltme şartlarının gerçekleşmesine/varlığına bağlı olarak (geçici vergi dönemleri dâhil) izleyen hesap dönemlerinde, bilançoların

enflasyon düzeltmesine tabi tutulmasına ilişkin usul ve esaslar 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ile belirlenmişti.

Bu Sirkülerle de 2023 hesap dönemi sonuna ait bilançonun enflasyon düzeltmesi işlemlerinde kullanılacak ortalama ticari kredi faiz oranları belirlenmiş, ayrıca enflasyon düzeltmesi uygulamasına yönelik bazı hususlara ilişkin, örnek hesaplamalara da yer verilmek suretiyle açıklamalar yapılmıştır.

T.C.

HAZİNE VE MALİYE BAKANLIĞI

Gelir İdaresi Başkanlığı

Konusu : Enflasyon Düzeltmesi Uygulaması

Tarihi : 20/2/2024

Sayısı : VUK-165/2024-3/Enflasyon Düzeltmesi Uygulaması-15

İlgili olduğu maddeler : 213 Sayılı Vergi Usul Kanunu Mükerrer Madde 298, Geçici Madde 33

VERGİ USUL KANUNU SİRKÜLERİ /165

1. Giriş

213 sayılı Vergi Usul Kanununun mükerrer 298 inci maddesinin (A) fıkrası ile geçici 33 üncü maddesi uyarınca, 2023 hesap dönemi sonunda ve düzeltme şartlarının gerçekleşmesine/varlığına bağlı olarak (geçici vergi dönemleri dâhil) izleyen hesap dönemlerinde enflasyon düzeltmesine tabi tutulacak mali tablolar ve yapılacak düzeltme işlemlerinin usul ve esasları 30/12/2023 tarihli ve ikinci mükerrer 32415 sayılı Resmi Gazete’de yayımlanan 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ile belirlenmiştir.

Söz konusu düzeltme işlemlerinde kullanılacak ortalama ticari kredi faiz oranlarının belirlenmesi ile uygulamaya yönelik bazı hususlara ilişkin açıklamaların yapılması bu sirkülerin konusunu oluşturmaktadır.

2. 2023 Hesap Dönemi Sonuna Ait Bilançonun Düzeltilmesi

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 4 üncü maddesinin (2) numaralı fıkrasına göre, enflasyon düzeltmesi;

- Mali tabloda yer alan kıymetlerden hangilerinin parasal olmayan kıymet olduğunun tespit edilmesi,

- Tespit edilmiş parasal olmayan kıymetlerin enflasyon düzeltmesinde dikkate alınacak tutarlarının (düzeltmeye esas tutarlarının) bulunması,

- Tespit edilmiş parasal olmayan kıymetlerin enflasyon düzeltmesinde, düzeltmeye esas tarihlerinin ve düzeltme/taşıma katsayılarının belirlenmesi,

- Tespit edilmiş düzeltmeye esas tutarların ait oldukları düzeltme katsayılarıyla çarpılarak, parasal olmayan kıymetlerin düzeltilmiş tutarlarının hesaplanması ve düzeltilmiş değerler ile düzeltme öncesi değerler arasındaki enflasyon farklarının kayıtlara intikal

ettirilmesi,

- Parasal olmayan kıymetlerin düzeltilmiş değerleriyle, parasal kıymetlerin ise düzeltmeye tabi tutulmaksızın mali tabloda gösterilmesi işlemleri/adımları takip edilmek suretiyle yapılabilecektir.

Bu çerçevede, 2023 hesap dönemi sonuna ait bilançonun düzeltilmesine ilişkin örnek aşağıdaki gibidir.

Örnek 1: Hesap dönemi takvim yılı olan (A) Ltd. Şti.’nin 31/12/2023 tarihli dönem sonu bilançosu aşağıdaki gibidir.

| (A) Ltd. Şti. AKTİF 31/12/2023 Tarihli Bilanço PASİF | |||

| I. Dönen Varlıklar | 294.000,00 | III. Kısa Vadeli Yabancı Kaynaklar | 190.000,00 |

| A-Hazır Değerler | 89.000,00 | A. Mali Borçlar | 100.000,00 |

| 1.Kasa | 44.000,00 | 1. Banka Kredileri | 100.000,00 |

| 3.Bankalar | 45.000,00 | B. Ticari Borçlar | 90.000,00 |

| B. Menkul Kıymetler | 50.000,00 | 1. Satıcılar | 90.000,00 |

| 1. Hisse Senetleri | 50.000,00 | IV. Uzun Vadeli Yabancı Kaynaklar | 80.000,00 |

| C. Ticari Alacaklar | 100.000,00 | A. Mali Borçlar | 50.000,00 |

| 1. Alıcılar | 100.000,00 | 1. Banka Kredileri | 50.000,00 |

| E. Stoklar | 55.000,00 | B. Ticari Borçlar | 30.000,00 |

| 4. Ticari Mallar | 55.000,00 | 1. Satıcılar | 30.000,00 |

| II. Duran Varlıklar | 91.000,00 | V. Öz Kaynaklar | 115.000,00 |

| C. Mali Duran Varlıklar | 5.000,00 | A. Ödenmiş Sermaye | 50.000,00 |

| 3. İştirakler | 5.000,00 | 1. Sermaye | 50.000,00 |

| D. Maddi Duran Varlıklar | 86.000,00 | B. Sermaye Yedekleri | 10.000,00 |

| 4. Tesis, Makine ve Cihazlar | 70.000,00 | 3. Maddi Duran Varlık Yeniden Değerleme Artışları1 | 10.000,00 |

| 6. Demirbaşlar | 60.000,00 | C. Kar Yedekleri | 30.000,00 |

| 8. Birikmiş Amortismanlar (-) | 44.000,00 | 1. Yasal Yedekler | 10.000,00 |

| 2. Statü Yedekleri | 15.000,00 | ||

| 3. Olağanüstü Yedekler | 5.000,00 | ||

| D. Geçmiş Yıllar Karları | 15.000,00 | ||

| 1. Geçmiş Yıllar Karları | 15.000,00 | ||

| F. Dönem Net Karı (Zararı) | 10.000,00 | ||

| 1. Dönem Net Karı | 10.000,00 | ||

| AKTİF TOPLAMI | 385.000,00 | PASİF TOPLAMI | 385.000,00 |

Söz konusu bilançonun enflasyon düzeltmesi aşağıdaki adımların izlenmesi ile gerçekleştirilebilecektir.

1. Adım:Mali tabloda yer alan kıymetlerden hangilerinin parasal olmayan kıymet olduğu tespit edilecektir.

| Parasal Olmayan Kıymetler | Parasal Kıymetler |

| Hisse Senetleri | Kasa |

| Ticari Mallar | Bankalar |

| İştirakler | Alıcılar |

| Tesis, Makine ve Cihazlar | Banka Kredileri (Kısa Vadeli) |

| Demirbaşlar | Satıcılar (Kısa Vadeli) |

| Sermaye | Banka Kredileri (Uzun Vadeli) |

| Yasal Yedekler | Satıcılar (Uzun Vadeli) |

| Statü Yedekleri | |

| Olağanüstü Yedekler | |

| Birikmiş Amortismanlar |

2. Adım: Tespit edilmiş parasal olmayan kıymetlerin enflasyon düzeltmesinde dikkate alınacak tutarları bulunacak olup, örneğimizde düzeltmeye esas tutarların 31/12/2023 tarihli bilançoda yer alan tutarlar olduğu kabul edilmiştir.

| Parasal Olmayan Kıymet | Düzeltmeye Esas Tutar (TL)[1] |

| Hisse Senetleri | 50.000,00 |

| Ticari Mallar | 55.000,00 |

| İştirakler | 5.000,00 |

| Tesis, Makine ve Cihazlar | 70.000,00 |

| Demirbaşlar | 60.000,00 |

| Sermaye | 50.000,00 |

| Yasal Yedekler | 10.000,00 |

| Statü Yedekleri | 15.000,00 |

| Olağanüstü Yedekler | 5.000,00 |

| Birikmiş Amortismanlar | 44.000,00 |

[1] Örneğimizde reel olmayan finansman maliyeti (ROFM) hesaplaması göz ardı edilmiş olup, ROFM ayrıştırması yapılması gerektiği durumlarda iktisadi kıymetin enflasyon düzeltmesine tabi tutulacak tutarlarının belirlenmesinde bu hususa da dikkat edileceği tabiidir.

3. Adım: Tespit edilmiş parasal olmayan kıymetlerin enflasyon düzeltmesinde, düzeltmeye esas tarihleri ve düzeltme katsayıları belirlenecek olup, örneğimizde düzeltmeye esas tarihlerin aşağıdaki gibi olduğu kabul edilmiş ve bu tarihlere göre düzeltme katsayıları aşağıdaki gibi tespit edilmiştir.

| Parasal Olmayan Kıymet | Düzeltmeye Esas Tarih | Düzeltme Katsayısı |

| Hisse Senetleri | 2019/Ocak | 6,86113 |

| Ticari Mallar | 2023/Eylül | 1,06001 |

| İştirakler | 2021/Nisan | 4,54315 |

| Tesis, Makine ve Cihazlar | 2021/Ocak | 4,99678 |

| Demirbaşlar | 2022/Ocak | 2,58188 |

| Sermaye | 2018/Mayıs | 8,21479 |

| Yasal Yedekler | 2022/Mart | 2,20517 |

| Statü Yedekleri | 2022/Mayıs | 1,88308 |

| Olağanüstü Yedekler | 2023/Kasım | 1,01144 |

| Birikmiş Amortismanlar | İlgili İktisadi Kıymetin Değerindeki Artış Oranı | |

[1] Örneğimizde reel olmayan finansman maliyeti (ROFM) hesaplaması göz ardı edilmiş olup, ROFM ayrıştırması yapılması gerektiği durumlarda iktisadi kıymetin enflasyon düzeltmesine tabi tutulacak tutarlarının belirlenmesinde bu hususa da dikkat edileceği tabiidir.

4. Adım: Tespit edilmiş düzeltmeye esas tutarlar, ait oldukları düzeltme katsayılarıyla çarpılarak, parasal olmayan kıymetlerin düzeltilmiş tutarları hesaplanacak ve düzeltme farkları (düzeltilmiş değerler ile düzeltme öncesi değerler arasındaki farklar) kayıtlara alınacaktır.

[1] Örneğimizde reel olmayan finansman maliyeti (ROFM) hesaplaması göz ardı edilmiş olup, ROFM ayrıştırması yapılması gerektiği durumlarda iktisadi kıymetin enflasyon düzeltmesine tabi tutulacak tutarlarının belirlenmesinde bu hususa da dikkat edileceği tabiidir.

| Parasal Olmayan Kıymet | Düzeltmeye Esas Tutar (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (C) = (A x B) | Düzeltme Farkı (TL) (C – A) |

| Hisse Senetleri | 50.000,00 | 6,86113 | 343.056,50 | 293.056,50 |

| Ticari Mallar | 55.000,00 | 1,06001 | 58.300,55 | 3.300,55 |

| İştirakler | 5.000,00 | 4,54315 | 22.715,75 | 17.715,75 |

| Tesis, Makine ve Cihazlar | 70.000,00 | 4,99678 | 349.774,60 | 279.774,60 |

| Demirbaşlar | 60.000,00 | 2,58188 | 154.912,80 | 94.912,80 |

| Sermaye | 50.000,00 | 8,21479 | 410.739,50 | 360.739,50 |

| Yasal Yedekler | 10.000,00 | 2,20517 | 22.051,70 | 12.051,70 |

| Statü Yedekleri | 15.000,00 | 1,88308 | 28.246,20 | 13.246,20 |

| Olağanüstü Yedekler | 5.000,00 | 1,01144 | 5.057,20 | 57,20 |

| Birikmiş Amortismanlar3 | 44.000,00 | İlgili İktisadi Kıymetin Değerindeki Artış Oranı | 147.411,32 | 103.411,32 |

Bilançonun aktifinde görünen hesaplara ilişkin enflasyon düzeltme farklarına ait yevmiye defteri kayıtları aşağıdaki gibi olacaktır.

| 110 Hisse Senetleri | 293.056,50 | ||

| … Hisse Senetleri E D Farkı | 698 Enflasyon Düzeltme Hesabı | 293.056,50 | |

| 153 Ticari Mallar | 3.300,55 | ||

| … Ticari Mallar E D Farkı | 698 Enflasyon Düzeltme Hesabı | 3.300,55 | |

| 242 İştirakler | 17.715,75 | ||

| … İştirakler E D Farkı | 698 Enflasyon Düzeltme Hesabı | 17.715,75 | |

| 253 Tesis, Makine ve Cihazlar | 279.774,60 | ||

| … Tesis, Makine ve Cihazlar E D Farkı | 698 Enflasyon Düzeltme Hesabı | 279.774,60 | |

| 255 Demirbaşlar | 94.912,80 | ||

| … Demirbaşlar E D Farkı | 698 Enflasyon Düzeltme Hesabı | 94.912,80 | |

| 698 Enflasyon Düzeltme Hesabı | 103.411,32 | ||

| 257 Birikmiş Amortismanlar …Birikmiş Amortismanlar E D Farkı | 103.411,32 |

Bilançonun pasifinde görünen hesaplara ilişkin enflasyon düzeltme farklarına ait yevmiye defteri kayıtları aşağıdaki gibi olacaktır.

| 698 Enflasyon Düzeltme Hesabı | 360.739,50 | ||

| 502 Sermaye Düzeltmesi Olumlu Farkları | 360.739,50 |

3 Makinenin birikmiş amortismanı 14.000,00 TL; demirbaşın birikmiş amortismanı 30.000,00 TL olup, birikmiş amortismanların düzeltilmesi ise aşağıdaki adımlara göre yapılacaktır.

- Makine İçin:

Makinenin değerinde düzeltme sonrasında ortaya çıkan artış oranı bulunur.

Artış Oranı = (349.774,60 – 70.000,00) / 70.000,00 = % 399,68

Söz konusu artış oranı 31/12/2023 tarihli bilançoda görünen (makineye ilişkin) birikmiş amortisman tutarına uygulanır ve düzeltilmiş birikmiş amortisman tutarı bulunur.

Düzeltilmiş Birikmiş Amortisman Tutarı = 14.000,00 x 4,99678 = 69.954,92 TL. Enflasyon düzeltmesinden kaynaklanan fark tutar = 55.954,92 TL.

- Demirbaşlar İçin:

Demirbaşın değerinde düzeltme sonrasında ortaya çıkan artış oranı bulunur.

Artış Oranı = (154.912,80 – 60.000,00) / 60.000,00 = % 158,19

Söz konusu artış oranı 31/12/2023 tarihli bilançoda görünen (demirbaşa ilişkin) birikmiş amortisman tutarına uygulanır ve düzeltilmiş birikmiş amortisman tutarı bulunur.

Düzeltilmiş Birikmiş Amortisman Tutarı = 30.000,00 x 2,58188 = 77.456,40 TL. Enflasyon düzeltmesinden kaynaklanan fark tutar = 47.456,40 TL.

- Toplam Birikmiş Amortisman = 69.954,92 TL + 77.456,40 TL = 147.411,32 TL.

Toplam Enflasyon Düzeltmesinden Kaynaklanan Fark Tutar = 55.954,92 TL + 47.456,40 TL = 103.411,32 TL.

| 698 Enflasyon Düzeltme Hesabı | 12.051,70 | ||

| 540 Yasal Yedekler … Yasal Yedekler E D Farkı | 12.051,70 | ||

| 698 Enflasyon Düzeltme Hesabı | 13.246,20 | ||

| 541 Statü Yedekleri … Statü Yedekleri E D Farkı | 13.246,20 | ||

| 698 Enflasyon Düzeltme Hesabı | 57,20 | ||

| 542 Olağanüstü Yedekler … Olağanüstü Yedekler E D Farkı | 57,20 |

Bilançoda mevcut bulunan ve 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 16 ncı maddesinin (2) numaralı fıkrasına göre enflasyon düzeltme hesabına aktarılmak suretiyle geçmiş yıllar kârları veya zararları hesabıyla ilişkilendirilecek hesaplara ilişkin yevmiye defteri kayıtları aşağıdaki gibi olacaktır.

| 522 MDV Yeniden Değerleme Artışları | 10.000,00 | ||

| 698 Enflasyon Düzeltme Hesabı | 10.000,00 | ||

| 570 Geçmiş Yıllar Karları | 15.000,00 | ||

| 698 Enflasyon Düzeltme Hesabı | 15.000,00 | ||

| 590 Dönem Net Karı | 10.000,00 | ||

| 698 Enflasyon Düzeltme Hesabı | 10.000,00 |

Bu kayıtlara göre “698 Enflasyon Düzeltme Hesabı”nın görünümü şu şekilde olacaktır.

| BORÇ 698- ENFLASYON DÜZELTME HESABI ALACAK | |||

| Birikmiş Amortismanlar E D Farkı | 103.411,32 | Hisse Senetleri E D Farkı | 293.056,50 |

| Sermaye Düzeltmesi Olumlu Farkları | 360.739,50 | Ticari Mallar E D Farkı | 3.300,55 |

| Yasal Yedekler E D Farkı | 12.051,70 | İştirakler E D Farkı | 17.715,75 |

| Statü Yedekleri E D Farkı | 13.246,20 | Tesis, Makine ve Cihazlar E D Farkı | 279.774,60 |

| Olağanüstü Yedekler E D Farkı | 57,20 | Demirbaşlar E D Farkı | 94.912,80 |

| MDV Yen. Değ. Artışları | 10.000,00 | ||

| Geçmiş Yıllar Karları | 15.000,00 | ||

| Dönem Net Karı | 10.000,00 | ||

| Yekün | 489.505,92 | Yekün | 723.760,20 |

| BAKİYE | 234.254,28 | ||

Hesabın alacak kalanı (723.760,20 – 489.505,92= ) 234.254,28TL olacak ve bu bakiye tutar “570 Geçmiş Yıllar Karları” hesabına aktarılacaktır.

| 698 Enflasyon Düzeltme Hesabı | 234.254,28 | ||

| 570 Geçmiş Yıllar Karları | 234.254,28 |

5. Adım: Parasal olmayan kıymetler düzeltilmiş değerleriyle, parasal kıymetler ise düzeltmeye tabi tutulmaksızın mali tabloda gösterilecektir.

Parasal olmayan kıymetler düzeltilmiş değerleriyle, parasal kıymetler ise düzeltmeye tabi tutulmaksızın mali tabloda gösterilecektir.

| AKTİF 31/1 | (A) Ltd. Şti. 2/2023 Tarihli Düzeltilmiş Bilançosu | PASİF | |

| I. Dönen Varlıklar | 590.357,05 | III. Kısa Vadeli Yabancı Kaynaklar | 190.000,00 |

| A-Hazır Değerler | 89.000,00 | A. Mali Borçlar | 100.000,00 |

| 1. Kasa | 44.000,00 | 1. Banka Kredileri | 100.000,00 |

| 3. Bankalar | 45.000,00 | B. Ticari Borçlar | 90.000,00 |

| B. Menkul Kıymetler | 343.056,50 | 1. Satıcılar | 90.000,00 |

| 1. Hisse Senetleri | 343.056,50 | IV. Uzun Vadeli Yabancı Kaynaklar | 80.000,00 |

| C. Ticari Alacaklar | 100.000,00 | A. Mali Borçlar | 50.000,00 |

| 1. Alıcılar | 100.000,00 | 1. Banka Kredileri | 50.000,00 |

| E. Stoklar | 58.300,55 | B. Ticari Borçlar | 30.000,00 |

| 4. Ticari Mallar | 58.300,55 | 1. Satıcılar | 30.000,00 |

| II. Duran Varlıklar | 379.991,83 | V. Öz Kaynaklar | 700.348,88 |

| C. Mali Duran Varlıklar | 22.715,75 | A. Ödenmiş Sermaye | 410.739,50 |

| 3. İştirakler | 22.715,75 | 1. Sermaye | 50.000,00 |

| D. Maddi Duran Varlıklar | 357.276,08 | 3. Sermaye Düzeltmesi Olumlu Farkları | 360.739,50 |

| 4. Tesis, Makine ve Cihazlar | 349.774,60 | C. Kar Yedekleri | 55.355,10 |

| 6. Demirbaşlar | 154.912,80 | 1. Yasal Yedekler | 22.051,70 |

| 8. Birikmiş Amortismanlar (-) | 147.411,32 | 2. Statü Yedekleri | 28.246,20 |

| 3. Olağanüstü Yedekler | 5.057,20 | ||

| D. Geçmiş Yıllar Karları | 234.254,28 | ||

| 1. Geçmiş Yıllar Karları | 234.254,28 | ||

| AKTİF TOPLAMI | 970.348,88 | PASİF TOPLAMI | 970.348,88 |

3. Reel Olmayan Finansman Maliyeti (ROFM)

ROFM hesaplamalarına ilişkin hususlar 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 14 üncü ve 34 üncü maddelerinde açıklanmıştır.

Düzeltmeye esas tutarın hesaplanmasında ROFM ayrıştırması yapılacak parasal olmayan kıymetler; stoklar, maddi duran varlıklar, mali duran varlıklar ve özel tükenmeye tabi varlıklar olup, ROFM ihtiva edebilen iktisadi işletmeye dâhil kıymetler bahse konu Tebliğe ekli (EK 3) listede yer almaktadır.

Buna göre, ”Haklar” hesabında takip edilen finansal kiralamadan kaynaklananlar dâhil maddi olmayan duran varlıklar ROFM ayrıştırması yapılması gereken parasal olmayan kıymetler kapsamında değildir.

Bunun yanı sıra, anılan Tebliğde ROFM’nin “Borç Tutarının Esas Alınması” ve “Toplam Finansman Maliyetinin Esas Alınması” yöntemlerinden birinin seçilerek hesaplanacağı belirtilmiş olup, söz konusu yöntemlerin kullanımına ilişkin örneklere aşağıda yer verilmiştir.

3.1. Borç Tutarının Esas Alınması Yöntemine Göre ROFM Hesaplaması

Borç tutarının esas alınması yönteminde, ROFM; her türlü borçlanmada, borç tutarlarına borcun kullanıldığı döneme ait Yİ-ÜFE artış oranının uygulanması suretiyle hesaplanır.

| ROFM | = | Borç Tutarı | x | Borcun Kapatıldığı Aya Ait Yİ-ÜFE – Borcun Alındığı Aya Ait Yİ-ÜFE |

| Borcun Alındığı Aya Ait Yİ-ÜFE |

| Borcun Alındığı Aya Ait Yİ-ÜFE |

3.1.1. Aynı hesap dönemi içinde, borç geri ödemesinin (kapamanın) tek seferde yapıldığı bir krediye ait ROFM hesaplamasına ilişkin örnek aşağıdaki gibidir.

Örnek 2: (B) A.Ş. 15/1/2022 tarihinde 150.000.000,00 TL’ye bir fabrika binası satın almış ve bu tarih itibarıyla binayı aktifine dâhil etmiştir.

Bahsi geçen binanın finansmanı için 14/1/2022 tarihinde alınan ve 15/8/2022 tarihinde kapatılan 100.000.000,00 TL kredi için 15/8/2022 tarihinde (kapama tarihinde tek seferde)

60.000.000,00 TL faiz tahakkuk etmiştir. 213 sayılı Kanunun 262 nci maddesi uyarınca söz konusu faiz binanın maliyet bedeline ilave edilmiştir.

Buna göre, 31/12/2023 tarihli dönem sonu bilançosunda binanın maliyet bedeli 210.000.000,00 TL olarak görünecektir. Binanın düzeltmeye esas tutarı da 210.000.000,00 TL maliyet bedeli içerisinden ROFM düşülmek suretiyle tespit edilecek ve bu şekilde tespit edilen tutar düzeltmeye tabi tutulacaktır.

Söz konusu binaya ilişkin ROFM’nin, borç tutarının esas alınması yöntemine göre hesabı aşağıdaki şekilde olacaktır.

| Borcun Kapatıldığı Aya (2022/Ağustos) Ait Yİ-ÜFE (A) | 1.780,05 |

| Borcun Alındığı Aya Ait (2022/Ocak) Yİ-ÜFE (B) | 1.129,03 |

| Borcun Kullanıldığı Döneme Ait Yİ-ÜFE Artış Oranı = (A – B) / (B) | 0,57662 |

Söz konusu ROFM tutarı, binanın 31/12/2023 tarihli bilançoda görünen değerinden düşülecek ve düzeltmeye esas nihai tutar hesaplanacaktır.

Binanın Maliyet Bedeli (A) = 210.000.000,00 TL. ROFM (B) = 57.662.000,00 TL.

Düzeltmeye Esas Tutar (A – B) = 152.338.000,00 TL.

Reel Finansman Maliyeti = 60.000.000,00 – 57.662.000,00 = 2.338.000,00 TL.

Düzeltilmiş Tutar = Düzeltmeye Esas Tutar x Düzeltme Katsayısı

| Yıllar | Düzeltmeye Konu İktisadi Kıymet | Düzeltmeye Esas Alınan Tarih | Düzeltmeye Esas Tutar (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) |

| 2022 | Bina | 2022/Ocak | 150.000.000,00 | 2,58188 | 387.282.000,00 |

| 2022 | Reel Finansman Maliyeti | 2022/Ağustos | 2.338.000,00 | 1,63761 | 3.828.732,18 |

| Binanın Düzeltilmiş Değeri | 391.110.732,18 | ||||

Enflasyon Düzeltme Farkı = 391.110.732,18 – 210.000.000,00 TL.

| = 181.110.732,18 TL. |

| 252 Binalar | 181.110.732,18 | ||

| … Binalar E D Farkı | 698 Enflasyon Düzeltme Hesabı | 181.110.732,18 |

3.1.2. Aynı hesap dönemi içinde, borç geri ödemesinin (kapamanın) birden fazla ayda yapılması durumunda ROFM hesaplamasına ilişkin örnek aşağıdaki gibidir.

Örnek 3: Örnek 2’de kullanılan kredinin aynı hesap dönemi için Şubat ayından başlamak üzere ikişer aylık dönemler itibarıyla eşit taksitler halinde geri ödemesinin söz konusu olması halinde ROFM hesabı aşağıdaki gibi olacaktır.

Mükellefin krediye ilişkin ödeme planı aşağıdaki gibidir.

| Tarih | Anapara Ödemesi (TL) | Faiz (TL) |

| 15/2/2022 | 25.000.000,00 | 15.000.000,00 |

| 15/4/2022 | 25.000.000,00 | 15.000.000,00 |

| 15/6/2022 | 25.000.000,00 | 15.000.000,00 |

| 15/8/2022 | 25.000.000,00 | 15.000.000,00 |

| Toplam | 100.000.000,00 | 60.000.000,00 |

Aynı hesap dönemi içinde, borç geri ödemesinin (kapamanın) birden fazla ayda yapılması durumunda, her geçici vergi dönemi itibarıyla yapılacak hesaplamada bu dönemin sonunda geçerli olan Yİ-ÜFE oranı kullanılabilecektir.

Reel olan finansman maliyetleri şu şekildedir.

1.Geçici Vergi Dönemi

| 2022/Mart Yİ-ÜFE (A) | 1.321,90 |

| 2022/Ocak Yİ-ÜFE (B) | 1.129,03 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,17083 |

| Birinci Geçici Vergi Dönemi Borç Tutarı (D) | 100.000.000,00 |

| ROFM = (D x C) | 17.083.000,00 |

2. Geçici Vergi Dönemi

| 2022/Haziran Yİ-ÜFE (A) | 1.652,75 |

| 2022/Mart Yİ-ÜFE (B) | 1.321,90 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,25028 |

| İkinci Geçici Vergi Dönemi Borç Tutarı (D) | 75.000.000,00 |

| ROFM = (D x C) | 18.771.000,00 |

3.Geçici Vergi Dönemi

| 2022/Ağustos Yİ-ÜFE (A) | 1.780,05 |

| 2022/Haziran Yİ-ÜFE (B) | 1.652,75 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,07702 |

| Üçüncü Geçici Vergi Dönemi Borç Tutarı (D) | 25.000.000,00 |

| ROFM = (D x C) | 1.925.500,00 |

Reel olan finansman maliyetleri şu şekildedir.

| Yıllar | İlgili Döneme Ait Finansman Gideri (TL) (A) | ROFM (TL) (B) | Reel Finansman Maliyeti (TL) (A – B) |

| 2022 (1. Geçici) | 15.000.000,00 | 15.000.000,00 | 0,00 |

| 2022 (2. Geçici) | 30.000.000,00 | 18.771.000,00 | 11.229.000,00 |

| 2022 (3. Geçici) | 15.000.000,00 | 1.925.500,00 | 13.074.500,00 |

Düzeltilmiş tutar ise şu şekilde hesaplanacaktır.

| Yıllar | Düzeltmeye Konu İktisadi Kıymet | Düzeltmeye Esas Alınan Tarih | Düzeltmeye Esas Tutar (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) |

| 2022 | Bina | 2022/Ocak | 150.000.000,00 | 2,58188 | 387.282.000,00 |

| 2022 (1. Geçici) | Reel Finansman Maliyeti | 2022/Mart | 0,00 | 2,20517 | 0,00 |

| 2022 (2. Geçici) | Reel Finansman Maliyeti | 2022/Haziran | 11.229.000,00 | 1,76374 | 19.805.036,46 |

| 2022 (3. Geçici) | Reel Finansman Maliyeti | 2022/Ağustos | 13.074.500,00 | 1,63761 | 21.410.931,95 |

| Binanın Düzeltilmiş Değeri | 428.497.968,41 | ||||

3.1.3. Borç geri ödemesinin (kapamanın) birden fazla yılda, her yıl tek ve eşit taksit olarak yapılması durumunda ROFM hesaplamasına ilişkin örnek aşağıdaki gibidir.

Örnek 4: 2019 yılının Ocak ayında 30.000.000,00 TL’ye bir fabrika binası satın alınmıştır. Söz konusu binanın alımında, 9/1/2019 tarihinde 8.000.000,00 TL banka kredisi kullanılmış ve kullanılan kredi için toplam 16.000.000,00 TL finansman giderine katlanılmıştır.

Ödemeler 2.000.000,00 TL anapara ve 4.000.000,00 TL faiz olmak üzere yıl sonlarında dört eşit taksitte gerçekleşmiştir.

Binanın finansmanında kullanılan krediye ilişkin katlanılan faiz giderlerinin tamamı maliyetle ilişkilendirilmiştir.

Yıllar itibarıyla finansman giderleri ve kalan anapara borç tutarları aşağıda gösterilmiştir.

| Yıl | Finansman Gideri (TL) | Anapara Borç Tutarı (TL) |

| 2019 | 4.000.000,00 | 8.000.000,00 |

| 2020 | 4.000.000,00 | 6.000.000,00 |

| 2021 | 4.000.000,00 | 4.000.000,00 |

| 2022 | 4.000.000,00 | 2.000.000,00 |

Bu verilere göre 31/12/2023 tarihli bilançoda yer alan söz konusu binanın düzeltilmiş tutarının hesabı aşağıdaki gibidir.

1- ROFM Hesaplaması

- 2019/Ocak-2019/Aralık Dönemi ROFM Hesaplaması

| 2019/Aralık Yİ-ÜFE (A) | 454,08 |

| 2019/Ocak Yİ-ÜFE (B) | 424,86 |

| Yİ-ÜFE Artış Oranı = (A – B) / (B) | 0,06878 |

ROFM = 8.000.000,00 TL x 0,06878 = 550.240,00 TL.

- 2020/Ocak-2020/Aralık Dönemi ROFM Hesaplaması

| 2020/Aralık Yİ-ÜFE (A) | 568,27 |

| 2019/Aralık Yİ-ÜFE (B) | 454,08 |

| Yİ-ÜFE Artış Oranı = (A – B) / (B) | 0,25148 |

ROFM = 6.000.000,00 TL x 0,25148 = 1.508.880,00 TL.

- 2021/Ocak-2021/Aralık Dönemi ROFM Hesaplaması

| 2021/Aralık Yİ-ÜFE (A) | 1.022,25 |

| 2020/Aralık Yİ-ÜFE (B) | 568,27 |

| Yİ-ÜFE Artış Oranı = (A – B) / (B) | 0,79888 |

ROFM = 4.000.000,00 TL x 0,79888 = 3.195.520,00TL.

- 2022/Ocak-2022/Aralık Dönemi ROFM Hesaplaması

| 2022/Aralık Yİ-ÜFE (A) | 2.021,19 |

| 2021/Aralık Yİ-ÜFE (B) | 1.022,25 |

| Yİ-ÜFE Artış Oranı = (A – B) / (B) | 0,97720 |

ROFM= 2.000.000,00 TL x 0,97720 = 1.954.400,00 TL.

- 2- Reel Olan Finansman Maliyeti Hesaplaması

| Yıllar | İlgili Yıla Ait Finansman Gideri (TL) (A) | ROFM (TL) (B) | Reel Finansman Maliyeti (TL) (A – B) |

| 2019 | 4.000.000,00 | 550.240,00 | 3.449.760,00 |

| 2020 | 4.000.000,00 | 1.508.880,00 | 2.491.120,00 |

| 2021 | 4.000.000,00 | 3.195.520,00 | 804.480,00 |

| 2022 | 4.000.000,00 | 1.954.400,00 | 2.045.600,00 |

3-Sonuç olarak binanın 31/12/2023 tarihinde düzeltilmiş değeri aşağıdaki gibi hesaplanacaktır.

| Yıllar | Düzeltmeye Konu İktisadi Kıymet | Düzeltmeye Esas Alınan Tarih | Düzeltmeye Esas Tutar (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) |

| 2019 | Bina | 2019/Ocak | 30.000.000,00 | 6,86113 | 205.833.900,00 |

| 2019 | Reel Finansman Maliyeti | 2019/Aralık | 3.449.760,00 | 6,41962 | 22.146.148,29 |

| 2020 | Reel Finansman Maliyeti | 2020/Aralık | 2.491.120,00 | 5,12964 | 12.778.548,80 |

| 2021 | Reel Finansman Maliyeti | 2021/Aralık | 804.480,00 | 2,85157 | 2.294.031,03 |

| 2022 | Reel Finansman Maliyeti | 2022/Aralık | 2.045.600,00 | 1,44223 | 2.950.225,69 |

| Binanın Düzeltilmiş Değeri | 246.002.853,81 | ||||

3.1.4. Finansman giderinin ilk yıl maliyete intikal ettirilmiş, sonraki yıllarda ise gider olarak dikkate alınmış olması halinde ROFM hesaplamasına ilişkin örnek aşağıdaki gibidir.

Örnek 5: Örnek 4’teki binanın finansmanında kullanılan krediye ilişkin katlanılan faiz giderlerinin, binanın aktifleştirildiği dönemin sonuna kadar olan kısmı maliyete intikal ettirilmiş, ancak aktifleştirildikten sonraki döneme ilişkin olanların ise doğrudan gider yazılmış olması halinde 31/12/2023 tarihli bilançoda yer alan söz konusu binanın düzeltilmiş tutarı aşağıdaki şekilde hesaplanacaktır.

Söz konusu binanın düzeltilmiş değerinin hesaplamasında sadece aktifleştirme döneminde yapılan faiz giderlerine ilişkin ROFM dikkate alınacaktır.

1 – 2019/Ocak-2019/Aralık Dönemi ROFM Hesaplaması

| 2019/Aralık Yİ-ÜFE (A) | 454,08 |

| 2019/Ocak Yİ-ÜFE (B) | 424,86 |

| Yİ-ÜFE Artış Oranı = (A – B) / (B) | 0,06878 |

ROFM = 8.000.000,00TL x 0,06878 = 550.240,00 TL.

| Yıllar | İlgili Yıla Ait Finansman Gideri (TL) (A) | ROFM (TL) (B) | Reel Finansman Maliyeti (TL) (A – B) |

| 2019 | 4.000.000,00 | 550.240,00 | 3.449.760,00 |

2- Sonuç olarak binanın 31/12/2023 tarihinde düzeltilmiş değeri aşağıdaki gibi hesaplanacaktır.

| Yıllar | Düzeltmeye Konu İktisadi Kıymet | Düzeltmeye Esas Alınan Tarih | Düzeltmeye Esas Tutar (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) |

| 2019 | Bina | 2019/Ocak | 30.000.000,00 | 6,86113 | 205.833.900,00 |

| 2019 | Reel Finansman Maliyeti | 2019/Aralık | 3.449.760,00 | 6,41962 | 22.146.148,29 |

| Binanın Düzeltilmiş Değeri | 227.980.048,29 | ||||

3.1.5. Birden fazla hesap dönemine yayılan ve finansman gideri her hesap döneminde maliyete atılan borçlanmalarda, ROFM, her hesap dönemi itibarıyla ayrı ayrı borç tutarına borcun kullanıldığı döneme ait Yİ-ÜFE artış oranının uygulanması suretiyle hesaplanır. Aynı hesap dönemi içinde, borç geri ödemesinin (kapamanın) birden fazla ayda yapılması durumunda, her geçici vergi döneminin sonunda geçerli olan Yİ-ÜFE artış oranı kullanılabilecektir.

Yabancı para üzerinden borçlanmalarda borcun kullanıldığı döneme ait Yİ-ÜFE artış oranı, borcun alındığı tarihteki Türk Lirası karşılıklarına uygulanır.Dolayısıyla yabancı para üzerinden yapılan borçlanmalarda ROFM hesaplanırken Yİ-ÜFE artış oranının uygulanacağı borç tutarı, yabancı para üzerinden alınan borcun alındığı tarihteki Türk Lirası karşılığıdır. Birden fazla hesap dönemine yayılan ve finansman gideri her hesap döneminde maliyete atılan yabancı para üzerinden borçlanmalarda, ROFM hesaplaması, her hesap dönemi itibarıyla ayrı ayrı borç tutarının borcun alındığı tarihteki Türk Lirası karşılıklarına borcun kullanıldığı döneme ait Yİ-ÜFE artış oranının uygulanması suretiyle hesaplanacaktır.

Örnek 6: 20/1/2022 tarihinde (C) Ltd. Şti. tarafından 1.250 $ banka kredisi kullanılarak alınan makineye ilişkin kredi 30/6/2022 tarihinde kapatılmıştır. Krediye ilişkin 30/6/2022 tarihinde 500 $ faiz tahakkuk etmiş olup, 213 sayılı Kanunun 262 nci maddesi gereğince faiz ve kur farkı maliyete eklenmiştir.

Söz konusu makineye ilişkin düzeltmeye esas tutarın tespitinde ROFM hesaplaması aşağıdaki gibi olacaktır.

| 20/1/2022 tarihinde 1.250 $’ın TL cinsinden değeri: (1.250 $ x 13,5703) (A) | 16.962,88 |

| 30/6/2022 tarihinde 1.250 $’ın TL cinsinden değeri: (1.250 $ x 16,6690) (B) | 20.836,25 |

| Kur farkı gideri (C) = (B – A) | 3.873,37 |

| 30/6/2022 tarihinde faiz giderinin TL karşılığı (500 $ x 16,6690) (D) | 8.334,50 |

| Toplam Finansman Gideri (C + D) | 12.207,87 |

ROFM hesaplamasında “Borç Tutarının Esas Alınması Yöntemi”nin kullanıldığı varsayılmıştır.

2022/Ocak Yİ-ÜFE : 1.129,03

2022/Haziran Yİ-ÜFE: 1.652,75

Yİ-ÜFE Artış Oranı = (1.652,75 – 1.129,03) / 1.129,03 = 0,46387 ROFM = 16.962,88 x 0,46387 = 7.868,57 TL.

Reel Finansman Maliyeti = 12.207,87 – 7.868,57 = 4.339,30 TL.

3.2. Toplam Finansman Maliyetinin Esas Alınması Yönteminde ROFM Hesaplaması

Toplam finansman maliyetinin esas alınması yönteminde, ROFM; toplam finansman maliyetlerine, ilgili dönemeait Yİ-ÜFE artış oranının hesap dönemine ait ortalama ticari kredi faiz oranına bölünmesi sonucunda belirlenen oranlar uygulanmak suretiyle hesaplanır.

| ROFM | = | Toplam Finansman Maliyeti | X | İlgili Hesap Dönemine Ait Yİ-ÜFE Artış Oranı |

| İlgili Hesap Dönemine Ait Ortalama Ticari Kredi Faiz Oranı |

Örnek 7: (Ç) Ltd. Şti. 15/1/2022 tarihinde faaliyetlerinde kullanmak üzere 100.000.000,00 TL’ye (tamamı kredi ile) bir arsa satın almış ve bu tarih itibarıyla arsayı aktifine dâhil etmiştir.

Bahsi geçen arsanın finansmanında kullanılan, 14/1/2022 tarihinde alınan ve 15/8/2022 tarihinde kapatılan, kredi için 15/8/2022 tarihinde 60.000.000,00 TL faiz tahakkuk etmiş olup, 213 sayılı Kanunun 262 nci maddesi gereğince maliyete eklenmiştir.

Mükellef tarafından söz konusu arsaya ilişkin ROFM ayrıştırmasının toplam finansman maliyetinin esas alınması yöntemine göre yapılmak istenmesi halinde, hesaplama aşağıdaki gibi olacaktır.

| Finansman Maliyetinin Oluştuğu Hesap Dönemine (2022/Aralık ayı) ait Yİ-ÜFE (A) | 2.021,19 |

| Finansman Maliyetinin Oluştuğu Hesap Döneminden Önceki Hesap Dönemine (2021/Aralık ayı) ait Yİ-ÜFE (B) | 1.022,25 |

| İlgili Hesap Dönemine Ait Yİ-ÜFE Artış Oranı (A – B) / (B) | 0,97720 |

Ortalama Ticari Kredi Faiz Oranı (2022/Ocak) = % 24,60

Toplam Finansman Maliyetine Uygulanacak Oran = 0,97720 / 0,2460 = 3,97236

Oranın (1)’den büyük çıkması nedeniyle formüldeki oranın (1) olarak alınması ve toplam finansman maliyetinin tamamının reel olmadığının kabul edilmesi gerekmektedir.

Dolayısıyla, örneğimizde söz konusu oran (1) olarak dikkate alındığında, ROFM (60.000.000,00 TL x 1=) 60.000.000,00 TL olarak hesaplanacaktır. Bu kapsamda, söz konusu taşınmaz için düzeltmeye esas tutar şu şekilde hesaplanacaktır. Maliyet Bedeli (A) = 160.000.000,00 TL.

ROFM (B) = 60.000.000,00 TL.

Düzeltmeye Esas Tutar (A – B) = 100.000.000,00 TL.

Örnek 8: Hesap dönemi takvim yılı olan (D) A.Ş. tarafından2019 yılının Şubat ayında

30.000.000,00 TL’ye bir fabrika binası satın alınmıştır. Söz konusu binanın alımında, 8.000.000,00 TL banka kredisi kullanılmış ve kullanılan kredi için toplam 16.000.000,00 TL finansman giderine katlanılmış, binanın finansmanında kullanılan krediye ilişkin katlanılan faiz giderlerinin tamamı maliyetle ilişkilendirilmiştir.

Yıllar itibarıyla finansman giderleri aşağıda gösterilmiştir.

- 2019 yılı için 4.000.000,00 TL.

- 2020 yılı için 4.000.000,00 TL.

- 2021 yılı için 4.000.000,00 TL.

- 2022 yılı için 4.000.000,00 TL.

Mükellefin 31/12/2023 tarihli bilançosunda yer alan söz konusu binanın finansmanında kullanılan kredinin anapara ve faiz ödemeleri, yıl sonlarında ve dört eşit taksitte gerçekleşmiştir.

Mükellef tarafından söz konusu binaya ilişkin ROFM ayrıştırmasının toplam finansman maliyetinin esas alınması yöntemine göre yapılmak istenmesi halinde, hesaplama aşağıdaki gibi olacaktır.

1- ROFM Hesaplaması

2019/Şubat-2019/Aralık Dönemi ROFM Hesaplaması

| 2019/Aralık Yİ-ÜFE (A) | 454,08 |

| 2018/Aralık Yİ-ÜFE (B) | 422,94 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,07363 |

| Ortalama Ticari Kredi Faiz Oranı (2019/Ocak) (D) | 0,2724 |

| Toplam Finansman Maliyetine Uygulanacak Oran (E) = (C / D) | 0,27030 |

ROFM = 4.000.000,00 TL x 0,27030 = 1.081.200,00 TL.

- 2020/Ocak-2020/Aralık Dönemi ROFM Hesaplaması

| 2020/Aralık Yİ-ÜFE (A) | 568,27 |

| 2019/Aralık Yİ-ÜFE (B) | 454,08 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,25148 |

| Ortalama Ticari Kredi Faiz Oranı (2020/Ocak) | 0,1182 |

| Toplam Finansman Maliyetine Uygulanacak Oran (E) = (C / D) | 2,12758 |

Oran (1)’den büyük çıktığı için 4.000.000,00 TL’nin tamamı ROFM’dir. ROFM = 4.000.000,00 x 1 = 4.000.000,00 TL.

- 2021/Ocak-2021/Aralık Dönemi ROFM Hesaplaması

| 2021/Aralık Yİ-ÜFE (A) | 1.022,25 |

| 2020/Aralık Yİ-ÜFE (B) | 568,27 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,79888 |

| Ortalama Ticari Kredi Faiz Oranı (2021/Ocak) | 0,2045 |

| Toplam Finansman Maliyetine Uygulanacak Oran (E) = (C / D) | 3,90650 |

Oran (1)’den büyük çıktığı için 4.000.000,00 TL’nin tamamı ROFM’dir. ROFM = 4.000.000,00 x 1 = 4.000.000,00 TL.

- 2022/Ocak-2022/Aralık Dönemi ROFM Hesaplaması

| 2022/Aralık Yİ-ÜFE (A) | 2.021,19 |

| 2021/Aralık Yİ-ÜFE (B) | 1.022,25 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,97720 |

| Ortalama Ticari Kredi Faiz Oranı (2022/Ocak) | 0,2460 |

| Toplam Finansman Maliyetine Uygulanacak Oran (E) = (C / D) | 3,97236 |

Oran (1)’den büyük çıktığı için 4.000.000,00 TL’nin tamamı ROFM’dir. ROFM = 4.000.000,00 x 1 = 4.000.000,00 TL.

- Reel Olan Finansman Maliyeti Hesaplaması

| Yıllar | İlgili Yıla Ait Finansman Gideri (TL) (A) | ROFM (TL) (B) | Reel Finansman Maliyeti (TL) (A – B) |

| 2019 | 4.000.000,00 | 1.081.200,00 | 2.918.800,00 |

| 2020 | 4.000.000,00 | 4.000.000,00 | 0,00 |

| 2021 | 4.000.000,00 | 4.000.000,00 | 0,00 |

| 2022 | 4.000.000,00 | 4.000.000,00 | 0,00 |

Sonuç olarak binanın 31/12/2023 tarihinde düzeltilmiş değeri aşağıdaki gibi hesaplanacaktır

| Yıllar | Düzeltmeye Konu İktisadi Kıymet | Düzeltmeye Esas Alınan Tarih | Düzeltmeye Esas Tutar (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) |

| 2019 | Bina | 2019/Şubat | 30.000.000,00 | 6,85468 | 205.640.400,00 |

| 2019 | Reel Finansman Maliyeti | 2019/Aralık | 2.918.800,00 | 6,41962 | 18.737.586,86 |

| 2020 | Reel Finansman Maliyeti | 2020/Aralık | 0,00 | 5,12964 | 0,00 |

| 2021 | Reel Finansman Maliyeti | 2021/Aralık | 0,00 | 2,85157 | 0,00 |

| 2022 | Reel Finansman Maliyeti | 2022/Aralık | 0,00 | 1,44223 | 0,00 |

| Binanın Düzeltilmiş Değeri | 224.377.986,86 | ||||

Örnek 9: Hesap dönemi takvim yılı olan (E) A.Ş. tarafından2022 yılının Şubat ayında

30.000.000,00 TL’ye bir iş makinesi satın alınmıştır. Söz konusu iş makinesinin alımında, 8.000.000,00 TL banka kredisi kullanılmıştır. İş makinesinin finansmanında kullanılan krediye ilişkin katlanılan faiz giderlerinin, aktifleştirilme döneminden sonraki dönemlere ilişkin olan kısımlarının tamamının da maliyetle ilişkilendirilmesi öngörülmüş ve bu nedenle de 2023 yılına ilişkin faiz gideri maliyete intikal ettirilmiştir.

Yıllar itibarıyla finansman giderleri aşağıda gösterilmiştir.

- 2022 yılı için 4.000.000,00 TL.

- 2023 yılı için 4.000.000,00 TL.

- 2024 yılı için 4.000.000,00 TL.

- 2025 yılı için 4.000.000,00 TL.

Ödemeler 2.000.000,00 TL anapara ve 4.000.000,00 TL faiz olmak üzere yıl sonlarında gerçekleşmiştir.

Bu verilere göre hesap dönemi takvim yılı olan mükellefin 31/12/2023 tarihli bilançosunda yer alan söz konusu iş makinesinin düzeltilmiş tutarları aşağıdaki gibi hesaplanacak olup, ROFM hesabında toplam finansman maliyetinin esas alınması yöntemi kullanılmıştır.

1- ROFM Hesaplaması

– 2022/Ocak-2022/Aralık Dönemi ROFM Hesaplaması

| 2022/Aralık Yİ-ÜFE (A) | 2.021,19 |

| 2021/Aralık Yİ-ÜFE (B) | 1.022,25 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,97720 |

| Ortalama Ticari Kredi Faiz Oranı (2022/Ocak) (D) | 0,2460 |

| Toplam Finansman Maliyetine Uygulanacak Oran (E) = (C / D) | 3,97236 |

| ROFM | 4.000.000,00 |

| ROFM | 4.000.000,00 |

Oran (1)’den büyük çıktığı için 4.000.000,00 TL’nin tamamı ROFM’dir. – 2023/Ocak- 2023/Aralık Dönemi ROFM Hesaplaması

| 2023/Aralık Yİ-ÜFE (A) | 2.915,02 |

| 2022/Aralık Yİ-ÜFE (B) | 2.021,19 |

| Yİ-ÜFE Artış Oranı (C) = (A – B) / (B) | 0,44223 |

| Ortalama Ticari Kredi Faiz Oranı (2023/Ocak) (D) | 0,1535 |

| Toplam Finansman Maliyetine Uygulanacak Oran (E) = (C / D) | 2,88098 |

| ROFM | 4.000.000,00 |

Oran (1)’den büyük çıktığı için 4.000.000,00 TL’nin tamamı ROFM’dir.

- 2 – Reel Olan Finansman Maliyeti Hesaplaması

| Yıllar | İlgili Yıla Ait Finansman Gideri (TL) (A) | ROFM (TL) (B) | Reel Finansman Maliyeti (TL) (A – B) |

| 2022 | 4.000.000,00 | 4.000.000,00 | 0,00 |

| 2023 | 4.000.000,00 | 4.000.000,00 | 0,00 |

3 – Sonuç olarak makinenin 31/12/2023 tarihinde düzeltilmiş değeri aşağıdaki gibi hesaplanacaktır.

| Yıllar | Düzeltmeye Konu İktisadi Kıymet | Düzeltmeye Esas Alınan Tarih | Düzeltmeye Esas Tutar (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) |

| 2022 | Makine | 2022/Şubat | 30.000.000,00 | 2,40791 | 72.237.300,00 |

| 2022 | Reel Finansman Maliyeti | 2022/Aralık | 0,00 | 1,44223 | 0,00 |

| 2023 | Reel Finansman Maliyeti | 2023/Aralık | 0,00 | 1,00000 | 0,00 |

| Makinenin Düzeltilmiş Değeri | 72.237.300,00 | ||||

3.3. ROFM’den Amortisman Ayrılmamış Tutarın Hesaplanması

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 40 ıncı maddesinin (3) numaralı fıkrasında, 2023 hesap dönemi sonuna ait bilançoya ait düzeltme ile sınırlı olmak üzere, amortisman süresi bitmemiş olan kıymetlere ilişkin maliyet veya alış bedelinden düşülen ROFM’den amortisman ayrılmamış tutarların, 2024 ve sonraki hesap dönemlerinde 5 yılda ve eşit taksitler halinde dönem kazancının tespitinde gider olarak dikkate alınabileceği belirtilmiştir.

Örnek 10: Hesap dönemi takvim yılı olan (F) Ltd. Şti. 20/6/2023 tarihinde 12.000.000,00 TL kredi kullanarak, işletme faaliyetlerinde kullanmak üzere bir makine almıştır.

Kredi aynı yıl (20/11/2023 tarihinde) kapatılmış ve 3.000.000,00 TL faiz ödenmiştir. Ödenen faizin tamamı 213 sayılı Kanunun 262 nci maddesi gereğince maliyet bedeline intikal ettirilmiştir.

Makinenin faydalı ömrü 10 yıl olup, mükellef normal amortisman usulüne göre amortisman ayırmaktadır.

Mükellef ROFM ayrıştırmasının yapılmasında borç tutarının esas alınması yöntemini tercih etmiştir.

- ROFM Hesaplaması

2023/Haziran Ayı Yİ-ÜFE: 2.320,72

2023/Kasım Ayı Yİ-ÜFE : 2.882,04

Yİ-ÜFE Artış Oranı = (2.882,04 – 2.320,72) / 2.320,72 = 0,24187 ROFM = 12.000.000,00 TL x 0,24187 = 2.902.440,00 TL.

- ROFM’nin İtfa Olunmayan Kısmının Hesaplaması

31/12/2023 tarihli bilançoda makinenin maliyet bedeli 15.000.000,00 TL görünmektedir.

Ayrılan Amortisman = 15.000.000,00 x 0,10 = 1.500.000,00 TL.

İtfa Olunma Oranı = 1.500.000,00 / 15.000.000,00 = 0,10 İtfa Olunan ROFM = 2.902.440,00 x 0,10= 290.244,00 TL.

ROFM’nin İtfa Olunmayan Kısmı = 2.902.440,00 – 290.244,00 = 2.612.196,00 TL. Söz konusu tutar 2024 ve sonraki hesap dönemlerinde 5 yılda ve eşit taksitler halinde (Her yıla düşen indirime konu edilebilecek tutar = 2.612.196,00 / 5 = 522.439,20 TL olmak üzere) beyanname üzerinde indirilebilecektir.

4. Sermayenin Düzeltilmesi

4.1. Sermayenin, yapısı dikkate alınarak, nakit olarak ödenen, ayni olarak konulan, sonradan sermayeye yapılan ilaveler gibi kaynakları (oluşum şekli) itibarıyla 213 sayılı Kanunun mükerrer 298 inci maddesinin (A) fıkrasının (3) numaralı bendi ile 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 17 nci maddesi çerçevesinde belirlenecek düzeltme tarihleri dâhilinde hesaplanacak katsayılar kullanılarak düzeltilmesi icap etmektedir.

Bununla birlikte, mezkûr Genel Tebliğin 15 inci maddesinin (2) numaralı fıkrası uyarınca, sermayenin düzeltmeye esas tutarına ulaşılırken, (sermayeye ilave edilmiş olan) bu fıkrada sayılan fonların sermayeden düşülmesi gerekmektedir.

Örnek 11: (G) Ltd. Şti. 9/6/2011 tarihinde kurulmuştur. Hesap dönemi takvim yılı olan söz konusu şirketin 31/12/2023 tarihli bilançosunda görünen sermayesinin oluşum tarihleri ve enflasyon düzeltmesi sonrasında düzeltilmiş sermayesi aşağıdaki gibidir.

| Sermayenin Ödenme Tarihi | Ödenen Sermaye Tutarı (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) | Ödeme Şekli | |

| Yıl | Ay | ||||

| Kuruluş (2011) | Haziran | 1.000.000,00 | 15,37296 | 15.372.960,00 | Nakit |

| 2012 | Mayıs | 500.000,00 | 14,22724 | 7.113.620,00 | Nakit |

| 2014 | Ağustos[1] | 500.000,00 | 12,36330 | 6.181.650,00 | Yasal Yedek |

| 2021 | Kasım | 200.000,00 | 0,00000 | 0,00 | Yeniden Değerleme (213 sayılı Vergi Usul Kanununun geçici 31 inci maddesi kapsamında fonda bekletilen tutarın sermayeye ilavesi) |

| 2022 | Aralık | 300.000,00 | 1,44223 | 432.669,00 | Nakit |

| Toplam | 2.500.000,00 | 29.100.899,00 | |||

[1] Kâr yedekleri dolayısıyla artırılan sermaye için tescil tarihi dikkate alınacak olup, örneğimizde de sermaye artırımının Ağustos ayında tescil edildiği öngörülmüştür.

- Bu veriler dâhilinde, sermayenin enflasyon düzeltmesine tabi tutulması neticesinde hesaplanan enflasyon düzeltmesi farkı ve kayıtlara intikali:

| Düzeltme Öncesi Sermaye (TL) (A) | Düzeltme Sonrası Sermaye (TL) (B) | Enflasyon Düzeltmesi Farkı (TL) (B – A) | |||

| 2.500.000,00 | 29.100.899,00 | 26.600.899,00 | |||

| 698 Enflasyon Düzeltme Hesabı | 26.600.899,00 | ||||

| 502 Sermaye Düzeltmesi Olumlu Farkları | 26.600.899,00 | ||||

Bu itibarla, 31/12/2023 tarihli enflasyon düzeltmesine tabi tutulmuş bilançoda ödenmiş sermaye hesabı aşağıdaki şekilde gösterilecektir.

Ödenmiş Sermaye 29.100.899,00 TL. Sermaye 2.500.000,00 TL.

Sermaye Düzeltmesi Olumlu Farkları 26.600.899,00 TL.

- Söz konusu düzeltilmiş sermayenin 2024/1-3 geçici vergi dönemi (birinci geçici vergi dönemi) sonuna taşınması:

Sermayede birinci geçici vergi döneminde bir değişiklik olmadığı dikkate alınarak, 29.100.899,00 TL düzeltilmiş ödenmiş sermaye tutarı taşıma katsayısı ile çarpılarak enflasyon düzeltmesine tabi tutulacaktır. Taşıma katsayısı, 2024/Mart dönemi Yİ-ÜFE değerinin 2023/Aralık Yİ-ÜFE değerine bölünmesi ile bulunacaktır.

Taşıma Katsayısı = 3.100,00 (varsayım) / 2.915,02 = 1,06346

| Düzeltmeye Esas Tutar (A) | 29.100.899,00 |

| Taşıma Katsayısı (B) | 1,06346 |

| Düzeltilmiş Tutar (A x B) | 30.947.642,05 |

| Taşıma Öncesi Sermaye (TL) (A) | Taşıma Sonrası Sermaye (TL) (B) | Enflasyon Düzeltmesi Farkı (TL) (B – A) |

| 29.100.899,00 | 30.947.642,05 | 1.846.743,05 |

Sermayenin taşınması neticesinde hesaplanan farkın muhasebe kaydı aşağıdaki gibi olacaktır.

| 698 Enflasyon Düzeltme Hesabı | 1.846.743,05 | ||

| 502 Sermaye Düzeltmesi Olumlu Farkları | 1.846.743,05 |

Bu itibarla, 31/3/2024 tarihli taşınmış bilançoda ödenmiş sermaye hesabı aşağıdaki şekilde gösterilecektir.

Ödenmiş Sermaye 30.947.642,05 TL. Sermaye 2.500.000,00 TL.

Sermaye Düzeltmesi Olumlu Farkları 28.447.642,05 TL.

Örnek 12: (H) Ltd. Şti. 9/6/2020 tarihinde kurulmuştur. Söz konusu şirketin sermayesinin oluşum tarihleri ile sermayenin düzeltilmesine ilişkin hesaplamalar aşağıdaki gibidir.

| Sermayenin Ödenme Tarihi | Ödenen Sermaye Tutarı (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) | Ödeme Şekli | |

| Yıl | Ay | ||||

| Kuruluş (2020) | Haziran | 50.000,00 | 6,00577 | 300.288,50 | Nakit |

| 2022 | Ağustos | 110.000,00 | 1,63761 | 180.137,10 | Nakit |

| 2022 | Ekim | 200.000,00 | 1,44944 | 289.888,00 | Nakit |

| 2023 | Şubat | 435.000,00 | 0,00 | 0,00 | Yeniden Değerlemeden Kaynaklı |

| Toplam | 795.000,00 | 770.313,60 | |||

- Bu veriler dâhilinde, sermayenin enflasyon düzeltmesine tabi tutulması neticesinde hesaplanan enflasyon düzeltmesi farkı ve kayıtlara intikali:

| Düzeltme Öncesi Sermaye (TL) (A) | Düzeltme Sonrası Sermaye (TL) (B) | Enflasyon Düzeltme Farkı (TL) (B – A) |

| 795.000,00 | 770.313,60 | -24.686,40 |

Sermayenin enflasyon düzeltilmesine tabi tutulması sonucunda hesaplanan düzeltilmiş tutar, düzeltme öncesi tutardan düşük olup, söz konusu farkın kayıtlara intikaline ilişkin muhasebe kaydı aşağıdaki gibi olacaktır.

| 503 Sermaye Düzeltmesi Olumsuz Farkları | 24.686,40 | ||

| 698 Enflasyon Düzeltme Hesabı | 24.686,40 |

Bu itibarla, 31/12/2023 tarihli enflasyon düzeltmesine tabi tutulmuş bilançoda ödenmiş sermaye hesabı aşağıdaki şekilde gösterilecektir.

Ödenmiş Sermaye 770.313,60 TL. Sermaye 795.000,00 TL.

Sermaye Düzeltmesi Olumsuz Farkları (24.686,40 TL.)

- Söz konusu düzeltilmiş sermayenin 2024/1-3 geçici vergi dönemi (birinci geçici vergi dönemi) sonuna taşınması:

Sermayede birinci geçici vergi döneminde bir değişiklik olmadığı dikkate alınarak, 770.313,60 TL ödenmiş sermaye taşıma katsayısı ile çarpılarak enflasyon düzeltmesine tabi tutulacaktır. Taşıma katsayısı, 2024/Mart dönemi Yİ-ÜFE değerinin 2023/Aralık Yİ-ÜFE değerine bölünmesi ile bulunacaktır.

Taşıma Katsayısı= 3.100,00 (varsayım) / 2.915,02 = 1,06346

| Düzeltmeye Esas Tutar (A) | 770.313,60 |

| Taşıma Katsayısı (B) | 1,06346 |

| Düzeltilmiş Tutar (A x B) | 819.197,70 |

| Taşıma Öncesi Sermaye (TL) (A) | Taşıma Sonrası Sermaye (TL) (B) | Enflasyon Düzeltme Farkı (TL) (B – A) |

| 770.313,60 | 819.197,70 | 48.884,10 |

Söz konusu düzeltme farkının kayıtlara intikaline ilişkin muhasebe kaydı aşağıdaki gibi olacaktır.

| 698 Enflasyon Düzeltme Hesabı | 48.884,10 | ||

| 502 Sermaye Düzeltmesi Olumlu Farkları | 24.197,70 | ||

| 503 Sermaye Düzeltmesi Olumsuz Farkları | 24.686,40 |

Bu itibarla, 31/3/2024 tarihli enflasyon düzeltmesine tabi tutulmuş bilançoda ödenmiş sermaye hesabı aşağıdaki şekilde olacaktır.

Ödenmiş Sermaye 819.197,70 TL. Sermaye 795.000,00 TL.

Sermaye Düzeltmesi Olumlu Farkları 24.197,70 TL.

4.2. Sermayenin düzeltilmesinde, düzeltmenin yapıldığı tarihteki sermayenin yapısı dikkate alınacak olup, bu kapsamda sermaye azaltımlarında söz konusu sermaye azaltımının daha önce sermayeye eklenen hangi artış kaleminden yapıldığı tespit edilecek ve söz konusu kalemin düzeltilmesi gereken bir unsur olması halinde, bu kalem azaltılan tutarı üzerinden düzeltme işlemine tabi tutulacaktır.

Sermaye azaltımı işlemlerinde 5520 sayılı Kurumlar Vergisi Kanununun 32/B maddesi hükmünün de göz önünde bulundurulması gerekmektedir.

Örnek 13: (I) A.Ş. 10/8/2015 tarihinde kurulmuştur. Hesap dönemi takvim yılı olan söz konusu şirketin 31/12/2023 tarihli bilançosunda görünen sermayesinin oluşum tarihleri ve enflasyon düzeltmesi sonrasında düzeltilmiş sermayesi aşağıdaki gibidir.

| Sermayenin Ödenme Tarihi | Ödenen/Azaltılan Sermaye Tutarı (TL) | Azaltım Sonrası Düzeltmeye Esas Sermaye Tutarı (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Tutar (TL) (A x B) | Ödeme / Azaltma Şekli | |

| Yıl | Ay | |||||

| Kuruluş (2015) | Ağustos | 1.000.000,00 | 1.000.000,00 | 11,64006 | 11.640.060,00 | Nakit |

| 2017 | Aralık | 2.000.000,00 | 1.000.000,00 | 9,21076 | 9.210.760,00 | Nakit |

| 2018 | Kasım[1] | -1.000.000,00 | – | – | – | Nakit |

| 2021 | Eylül | 2.000.000,00 | 1.000.000,00 | 3,93082 | 3.930.820,00 | Nakit |

| 2023 | Haziran[2] | -1.000.000,00 | – | – | – | Nakit |

| Toplam | 3.000.000,00 | 3.000.000,00 | – | 24.781.640,00 | – | |

Buna göre mükellefin 31/12/2023 tarihli enflasyon düzeltmesine tabi tutulmuş bilançosunda düzeltilmiş sermayesi ve enflasyon düzeltme farkı aşağıdaki gibi olacaktır.

| Düzeltme Öncesi Sermaye (TL) (A) | Düzeltme Sonrası Sermaye (TL) (B) | Enflasyon Düzeltmesi Farkı (TL) (B – A) |

[1] Kasım 2018’de yapılan sermaye azaltımının Aralık 2017’de yapılan sermaye artışından karşılandığı kabul edilmiştir.

[2] Haziran 2023’te yapılan sermaye azaltımının Eylül 2021’de yapılan sermaye artışından karşılandığı kabul edilmiştir.

| 3.000.000,00 | 24.781.640,00 | 21.781.640,00 |

Söz konusu farkın kayıtlara intikali ise şu şekilde olacaktır.

| 698 Enflasyon Düzeltme Hesabı | 21.781.640,00 | ||

| 502 Sermaye Düzeltmesi Olumlu Farkları | 21.781.640,00 |

Bu itibarla, 31/12/2023 tarihli enflasyon düzeltmesine tabi tutulmuş bilançoda ödenmiş sermaye hesabı aşağıdaki şekilde gösterilecektir.

Ödenmiş Sermaye 24.781.640,00 TL.

Sermaye 3.000.000,00 TL.

Sermaye Düzeltmesi Olumlu Farkları 21.781.640,00 TL.

Diğer taraftan sermaye hesabı içerisinde sermayeye eklenmiş geçmiş yıllar kârları, sermaye ve kâr yedekleri ile fonların bulunması durumunda, yapılan sermaye azaltımının hangi kalemlerden yapıldığının tespitinde, 5520 sayılı Kanunun 32/B maddesi hükmünün dikkate alınması gerekmektedir.

4.3. Nevi itibarıyla iktisadi işletmelere dâhil bulunan kıymetlerden parasal ve parasal olmayan kıymetler esas itibarıyla 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğ eki listelerde (EK 1 ve EK 2) yer almaktadır. Mezkûr listelerde yer alan iktisadi kıymetler, uygulayıcılar için kolaylık sağlamak üzere, “Tek Düzen Hesap Planı”nında izlendikleri hesap kodları ile gösterilmiştir. Bu listelerde yer almayan iktisadi kıymetler mahiyet itibarıyla listelerdeki kendilerine en yakın iktisadi kıymet gibi işleme tabi tutulurlar. Bunun yanı sıra, söz konusu listelerde öz sermaye kalemlerine yer verilmemekle birlikte, anılan Tebliğin 9 uncu maddesinin (2) numaralı fıkrası uyarınca, aksine bir hüküm olmaması ve Tebliğde bir belirleme yapılmamış olması şartıyla, bu Tebliğ uygulamasında öz sermaye kalemleri “parasal olmayan kıymet” olarak kabul edilecektir.

Bu kapsamda, 13/1/2011 tarihli ve 6102 sayılı Türk Ticaret Kanununun 376 ncı maddesi uyarınca sermayenin tamamlanmasına karar verilen şirketin ortakları tarafından zarar sebebiyle karşılıksız kalan kısmı kapatacak miktarda aktarılan ve öz kaynaklar içerisinde takip edilen sermaye tamamlama fonu parasal olmayan kıymet olarak kabul edilecek ve düzeltmeye tabi tutulacaktır.

Öte yandan, 213 sayılı Kanunun mükerrer 298 inci maddesinin (A) fıkrasının (8) numaralı bendinin verdiği yetkiye dayanılarak, 6102 sayılı Kanunun 376 ncı maddesi kapsamı dışında kalan ve sermaye avansı olarak sermaye yedekleri hesabında takip edilen tutarların parasal kıymet olarak kabul edilmesi ve düzeltmeye tabi tutulmaması uygun bulunmuştur.

5. Stokların Düzeltilmesi

5.1. İşletmeler, çeşit ve miktar itibarıyla önemli tutarlara ulaşan stoklarına ilişkin olarak, düzeltme işleminde gerçek yöntemi uygulayabilecekleri gibi 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinde düzeltilecek bilanço itibarıyla öngörülen toplulaştırılmış yöntemlerden birini de tercih edebileceklerdir.

Stokların düzeltilmesinde gerçek yöntemi kullanan mükellefler mümkün olduğunca inebildikleri kadar alt ayrıma giderek düzeltme işlemini gerçekleştireceklerdir. Toplulaştırılmış yöntemleri seçenler ise her bir mal grubu ve mümkün olduğunca inebildikleri her bir alt ayrım itibarıyla diledikleri toplulaştırılmış yöntemi kullanmakta serbesttirler.

2024 hesap dönemi ilk geçici vergi dönemi itibarıyla yapılan toplulaştırılmış yöntem tercihi sonraki dönemlerde değiştirilemediği gibi, toplulaştırılmış yöntem tercihinde bulunanların her bir mal grubu ve alt ayrım itibarıyla seçtikleri toplulaştırılmış yöntemden üç hesap dönemi boyunca vazgeçmeleri mümkün değildir. Ancak, 2024 hesap dönemi ilk geçici vergi dönemi itibarıyla yapılan gerçek yöntem tercihi sonraki hesap döneminde değiştirilebilecektir.

Örneğin, hesap dönemi takvim yılı olan (J) A.Ş. beyaz eşya, telefon ve bisiklet ticareti yapmaktadır. Mükellef 31/12/2023 tarihli stoklarını düzeltme işlemlerine tabi tutarken beyaz eşya için toplulaştırılmış yöntemi seçebilecek, telefon ve bisiklet için ise gerçek yöntemi kullanabilecektir.

Ayrıca söz konusu dönemde mükellef beyaz eşya ile ilgili toplulaştırılmış yöntemleri kullanırken buzdolabını basit ortalama yöntemine, çamaşır makinesini stok devir hızı yöntemine göre düzeltmeye tabi tutabilecektir.

(J) A.Ş. 2024 yılında ise, 2023 yılında hangi stok düzeltme yöntemini kullandığının bir önemi olmaksızın istediği stok düzeltme yöntemini bağımsız bir şekilde kullanabilecek olup,

2024 yılında, beyaz eşya ve telefon için gerçek yöntemi, bisiklet için toplulaştırılmış yöntemi tercih edebilecektir. Bu kapsamda, 2024 yılında bisiklet ile ilgili toplulaştırılmış yöntemi kullanırken, bu mal grubunun alt ayrımı olan elektrikli bisiklet için basit ortalama yöntemini, diğer bisiklet grupları için hareketli ağırlıklı ortalama yöntemini tercih edebilecek olmakla birlikte, yaptığı tercihten izleyen geçici vergi dönemleri ile içinde bulunulan hesap dönemi dâhil, üçüncü hesap döneminin sonuna kadar (bu dönem dâhil) dönemeyecektir.

Öte yandan, mükelleflerce 2024 hesap döneminin ilk geçici vergi dönemi itibarıyla gerçek yöntemin tercih edilmesi halinde (izleyen geçici vergi dönemleri dâhil) içinde bulunulan hesap dönemi sonunda ilgili stok grubu için bu tercihten vazgeçilemeyecek, ancak 2025 hesap döneminden itibaren bu tercih değiştirilebilecektir. Bu durumda 2025 hesap döneminde stok grubu için toplulaştırılmış yöntemi tercih eden mükellef yine izleyen geçici vergi dönemleri ile içinde bulunulan hesap dönemi dâhil, üçüncü hesap döneminin sonuna kadar (bu dönem dâhil) bu yöntemden dönemeyecektir.

5.2. Mezkûr Kanunun mükerrer 298 inci maddesinin (A) fıkrasının (3/b) bendinde, ilk madde ve malzeme, ticari mallar, yarı mamul ve mamul stokların maliyetine dâhil edilen unsurların, defterlere kayıt tarihi itibari ile düzeltileceği hüküm altına alınmıştır.

Bu itibarla yarı mamul ve mamulün düzeltilmesinde düzeltmeye esas tarih olarak, bunların üretilerek aktife kaydedildikleri tarihler değil bu mamullerin maliyetine dâhil edilen ilk madde malzeme, işçilik, genel üretim giderleri gibi unsurların deftere kayıt tarihleri esas alınacaktır.

5.3. 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 18 inci maddesi uyarınca, 2023 hesap dönemi sonuna ait bilançonun enflasyon düzeltmesine tabi tutulması kapsamında, bilançoda görünen stokların düzeltilmesine yönelik olarak gerçek yönteme alternatif olarak, “Basit Ortalama Yöntemi” ve “Stok Devir Hızı Yöntemi” olmak üzere iki adet toplulaştırılmış yöntemin kullanılabilmesine de imkân sağlanmıştır.

Toplulaştırılmış yöntemlerin tercih edilmesi halinde mükellefler stokların düzeltmeye esas tutarlarını, düzeltmede esas alınacak tarihlere bağlı kalmaksızın, dönem ortalama düzeltme katsayısı ile veya stok devir hızına göre bulunan düzeltme katsayısı ile çarpmak suretiyle düzeltme işlemini gerçekleştireceklerdir.

“Stok Devir Hızı Yöntemi”nde mükellefler; öncelikle stok devir hızını, sonrasında ortalama stokta kalma süresini hesaplayacaklar ve nihayetinde de 2023 hesap dönemi sonuna ait bilançoda görünen stokların hangi aydan kaldığını bulacaklardır. Stokların hangi aydan kaldığı bulunduktan sonra ise düzeltmeye esas tarih itibarıyla düzeltme katsayısı bulunacak ve bu katsayıyla 2023 hesap dönemi sonuna ait bilançoda görünen stoklara ait tutar çarpılacaktır.

Bu kapsamda, mezkûr Tebliğde “Stok Devir Hızı Yöntemi”ne göre düzeltme

katsayısının hesabında, öncelikli olarak tespiti gereken stok devir hızının;

“Stok Devir Hızı = Dönem İçinde Satılan Mal Maliyeti / [(Dönem Başı Stok Tutarı +

Dönem Sonu Stok Tutarı) / 2]” formülü dâhilinde tespiti öngörülmüş olmakla birlikte, üretim/imalat işletmelerinde, 2023 hesap dönemi sonuna ait bilançoda görünen ilk madde malzeme ve yarı mamullerin “Stok Devir Hızı Yöntemi”ne göre düzeltilmesinde, söz konusu formülde yer alan “Dönem İçinde Satılan Mal Maliyeti” verisinin “Dönem İçinde Üretime Sevk Edilen ve Satılan Mal[1] Maliyeti” verisi olarak dikkate alınması mümkün bulunmaktadır.

6. Yapılmakta Olan Yatırımlar Hesabının Düzeltilmesi

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 20 nci maddesinde yapılmakta olan yatırımlar hesabının düzeltilmesine ilişkin açıklamalar yapılmış olup, söz konusu Tebliğde yapılan açıklamalara göre düzeltme işlemlerine ilişkin örneklere aşağıda yer verilmiştir.

6.1. 31/12/2023 Tarihi İtibarıyla Devam Eden Yatırımlara İlişkin Düzeltme İşlemleri

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 20 nci maddesinin birinci fıkrası uyarınca, 2023 hesap dönemi sonuna ait bilançoda yer alan (yapımı süren ve tamamlandığında ilgili maddi duran varlık hesabına aktarılacak olan, her türlü madde ve malzeme ile işçilik ve genel giderlerle ilgili harcamaların yapıldığı) yatırımlara ilişkin tutarların düzeltilmesi; söz konusu yatırımlara ait geçmiş her ay sonu itibarıyla kesinleşmiş harcama tutarlarının (ROFM var ise düşülmesi şartıyla) o ayın düzeltmeye esas tarih olarak dikkate alınması yoluyla bulunacak düzeltme katsayısı ile çarpılması ve bulunan bu tutarların toplanması suretiyle yapılacaktır.

Örnek 14: Hesap dönemi takvim yılı olan (K) Ltd. Şti. tarafından 31/12/2023 tarihi itibarıyla yapımı devam eden yatırıma ait kesinleşmiş harcama tutarları ve harcamaların ilgili olduğu aylar aşağıdaki gibi olup, yapılmakta olan yatırımlar hesabında bulunan bu tutarlar aşağıdaki gibi düzeltilecektir.

| Yıl | Ay | Harcama Tutarı (TL) (A) | Düzeltme Katsayısı (B) | Düzeltilmiş Değer (TL) (A x B) |

| 2022 | Ocak | 100.000,00 | 2,58188 | 258.188,00 |

| 2022 | Şubat | 200.000,00 | 2,40791 | 481.582,00 |

| 2023 | Nisan | 110.000,00 | 1,34647 | 148.111,70 |

| 2023 | Mayıs | 15.000,00 | 1,33777 | 20.066,55 |

| 2023 | Temmuz | 5.000,00 | 1,16055 | 5.802,75 |

| 2023 | Kasım | 500.000,00 | 1,01144 | 505.720,00 |

| 2023 | Aralık | 22.000,00 | 1,00000 | 22.000,00 |

| Toplam | 952.000,00 | 1.441.471,00 | ||

Buna göre söz konusu hesabın düzeltilmesi sonucu muhasebe kaydı şu şekilde olacaktır.

| 258 Yapılmakta Olan Yatırımlar … Yapılmakta Olan Yatırımlar E D Farkı | 489.471,00 | ||

| 698 Enflasyon Düzeltme Hesabı | 489.471,00 |

6.2. İlgili Aktif Hesabına 1/1/2024 Tarihinden Önce Aktarılmış Bulunan Yatırımlara İlişkin Düzeltme İşlemleri

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 20 nci maddesinin ikinci fıkrasına göre, 2023 hesap dönemi sonu itibarıyla bilançoda yer almayan, ilgili aktif hesabına söz konusu bilanço tarihinden önce aktarılmış bulunan ve yapılmakta olan yatırımlar hesabından gelmiş olan değerlerin düzeltmeye esas tarihi olarak, söz konusu değerlerin aktifleştirme tarihlerinin değil, yapılmakta olan yatırımlar hesabının kullanıldığı tarihlerin dikkate alınması gerekmektedir.

Buna göre söz konusu değerlerin düzeltilmesi iki aşamada gerçekleştirilecektir. Öncelikle her bir aya ilişkin yatırım harcaması, harcamanın gerçekleştiği ay sonu itibarıyla aktifleştirme tarihine kadar, sonra da aktifleştirilen bedel kül halinde aktifleştirme tarihinden 2023 hesap dönemi sonuna kadar düzeltilecektir.

Mezkûr fıkrada yapılan açıklamalara göre düzeltme işlemlerine ilişkin örneğe aşağıda yer verilmiştir.

Örnek 15: Hesap dönemi takvim yılı olan (L) Ltd. Şti.’nin 2023 hesap dönemi sonuna ait bilançosunda yer alan fabrika binası, mükellef tarafından 17/11/2022 tarihi itibarıyla yapımı bitirilerek aynı tarih itibarıyla aktifleştirilmiştir.

Söz konusu binaya ilişkin düzeltme işlemleri iki aşamada gerçekleştirilecektir.

1. Aşama

Her bir aya ilişkin yatırım harcaması, harcamanın gerçekleştiği ay sonu itibarıyla binanın aktifleştirme tarihine kadar düzeltilecek olup, bina yatırımı için yapılan kesinleşmiş harcamalara ait tutarlar, harcamaların ilgili olduğu aylar ve düzeltilmesi aşağıdaki gibidir.

| Yıl | Ay | Harcama Tutarı (TL) (A) | Harcama Tarihindeki Yİ-ÜFE (B) | Binanın Aktifleştirilme Ayına ait YİÜFE8 (C) | Düzeltme Katsayısı (D) = (C / B) | Düzeltilmiş Değer (TL) (A x D) |

| 2021 | Ocak | 100.000,00 | 583,38 | 2.026,08 | 3,47300 | 347.300,00 |

| 2021 | Şubat | 200.000,00 | 590,52 | 2.026,08 | 3,43101 | 686.202,00 |

| 2021 | Nisan | 110.000,00 | 641,63 | 2.026,08 | 3,15771 | 347.348,10 |

| 2022 | Mayıs | 15.000,00 | 1.548,01 | 2.026,08 | 1,30883 | 19.632,45 |

| 2022 | Haziran | 5.000,00 | 1.652,75 | 2.026,08 | 1,22588 | 6.129,40 |

| 2022 | Temmuz | 500.000,00 | 1.738,21 | 2.026,08 | 1,16561 | 582.805,00 |

| 2022 | Ağustos | 22.000,00 | 1.780,05 | 2.026,08 | 1,13822 | 25.040,84 |

| TOPLAM | 952.000,00 | 2.014.457,79 | ||||

Enflasyon Düzeltme Farkı (Yap. Ol. Yat.) = 2.014.457,79 – 952.000,00 = 1.062.457,79 TL.

8 2022/Kasım ayına ait Yİ-ÜFE

2. Aşama

Binanın 17/11/2022 tarihinde aktifleştirilen bedeli kül halinde aktifleştirme tarihinden 2023 hesap dönemi sonuna kadar düzeltilecektir.

| Yıl | Ay | Yİ-ÜFE |

| 2022 | Kasım | 2.026,08 |

| 2023 | Aralık | 2.915,02 |

Düzeltme Katsayısı = 2.915,02 / 2.026,08 = 1,43875

Düzeltmeye Esas Tutar = 952.000,00 + 1.062.457,79 = 2.014.457,79 TL.

Düzeltilmiş Tutar = 2.014.457,79 x 1,43875 = 2.898.301,15 TL.

Enflasyon Düzeltme Farkı (Bina) = 2.898.301,15 – 2.014.457,79 = 883.843,36 TL.

Toplam Enflasyon Düzeltme Farkı = 1.062.457,79 + 883.843,36 = 1.946.301,15 TL.

Buna göre söz konusu hesabın düzeltilmesi sonucu muhasebe kaydı şu şekilde olacaktır.

| 252 Binalar … Binalar E D Farkı | 1.946.301,15 | ||

| 698 Enflasyon Düzeltme Hesabı | 1.946.301,15 |

7. Ar-Ge Harcamalarının Enflasyon Düzeltmesine Tabi Tutulması

Ar-Ge ve yenilik faaliyetleri kapsamındaki harcamalar “263- Araştırma ve Geliştirme Giderleri Hesabı”nda aktifleştirilmekte olup, Ar-Ge faaliyetleri neticesinde, tescil edilip edilememesine bağlı kalınmaksızın gayri maddi hak niteliğinde aktifleştirilmesi gereken bir kıymete ulaşılması halinde aktifleştirilen söz konusu harcamaların amortisman yoluyla itfa edilmesi gerekmektedir.

Projelerin tamamlanmasına imkân kalmaması veya projenin başarısızlıkla sonuçlanması nedeniyle herhangi bir iktisadi kıymetin ortaya çıkmadığı durumlarda önceki yıllarda aktifleştirilmiş olan tutarlar projenin başarısızlıkla sonuçlandığı hesap döneminde doğrudan gider yazılabilmektedir.

Mükelleflerin, 2023 hesap dönemi sonu ve izleyen dönemlerde bilançolarında görülen “263- Araştırma ve Geliştirme Giderleri” hesabında takip edilen Ar-Ge harcamaları enflasyon düzeltmesine tabi tutulurken, her bir aya ilişkin harcamanın, gerçekleştiği ay sonu dikkate alınmak suretiyle düzeltme işlemi yapılacaktır.

Diğer taraftan, projelerin tamamlanmasına imkân kalmaması veya projenin başarısızlıkla sonuçlanması nedeniyle herhangi bir iktisadi kıymetin ortaya çıkmadığı durumlarda önceki yıllarda aktifleştirilmiş olan tutarlar projenin başarısızlıkla sonuçlandığı hesap döneminde doğrudan gider olarak dikkate alınacağından, söz konusu giderin 2023 hesap dönemi sonu itibarıyla yapılan enflasyon düzeltmesine ilişkin kısmının gider olarak dikkate alınmaması gerekmektedir.

8. Avansların Düzeltilmesi

213 sayılı Kanunun mükerrer 298 inci maddesinin (A) fıkrasının (3/b) alt bendinin parantez içi hükmünde belirtilen parasal olmayan kıymetler için mahsuben verilen ve alınan avanslar parasal olmayan nitelikte iseler ödeme/tahsil tarihinden mahsup tarihine kadar düzeltilecektir.

Bu kapsamda, belli mal veya hizmet miktarına endekslenen avansların parasal olmayan nitelikte olduğu kabul edilecek ve düzeltilecektir.

8.1. Alınan Avansların Düzeltilmesi

Alınan avansların düzeltilmesine ilişkin aşağıda örnek verilmiştir.

Örnek 16: Hesap dönemi takvim yılı olan (M) Ltd. Şti. 10/9/2023 tarihinde 10 birimlik emtianın imal edilip 2.000.000,00 TL’ye satışı için 1.000.000,00 TL nakit avans almıştır. Söz konusu emtia 1/2/2024 tarihinde teslim edilmiştir.

Alınan sipariş avansının muhasebe kaydı şu şekilde olacaktır.

| 102 Bankalar | 1.000.000,00 | ||

| 340 Alınan Sipariş Avansları | 1.000.000,00 |

Alınan sipariş avansının 31/12/2023 tarihli bilançoda enflasyon düzeltmesine tabi tutulması sonucu hesaplanması ve muhasebe kaydı şu şekilde olacaktır.

| İlgili Ay | Yİ-ÜFE |

| 2023/12 (A) | 2.915,02 |

| 2023/9 (B) | 2.749,98 |

Düzeltme Katsayısı (A / B) = 1,06001

Düzeltilmiş Tutar = 1.000.000,00 x 1,06001 = 1.060.010,00 TL.

Enflasyon Düzeltme Farkı = 1.060.010,00 – 1.000.000,00 = 60.010,00 TL.

| 698 Enflasyon Düzeltme Hesabı | 60.010,00 | ||

| 340 Alınan Sipariş Avansları … Alınan Sipariş Avansları E D Farkı | 60.010,00 |

Parasal olmayan kıymet mahiyetindeki alınan avansların enflasyon düzeltmesine tabi tutulması sonucu oluşan farkların avans kapatıldığında gelir hesaplarına intikal ettirilmesi gerekmektedir. Bu şekilde gelir hesaplarına aktarılan farklar 2023 hesap döneminden kaynaklanıyorsa vergiye tabi tutulmayacak, beyannamede diğer indirimler kısmında gösterilecektir.

Buna göre, örneğimizde malın teslimi sırasında yapılacak muhasebe kaydı aşağıdaki gibi olacaktır.

| 102 Bankalar | 1.000.000,00 | ||

| 340 Alınan Sipariş Avansları | 1.060.010,00 | ||

| 600 Yurtiçi Satışlar | 2.000.000,00 | ||

| 649 Diğer Olağan Gelir ve Karlar | 60.010,00 |

8.2. Verilen Avansların Düzeltilmesi

Verilen avanslar malın teslim edilmesi veya hizmetin görülmesi halinde aynı hesabın alacağına yazılarak kapatılır. Avansa ilişkin taahhüdün yerinde getirilmesi ile parasal olmayan verilen avanslar kapatılırken bu avansa ait düzeltme farkı da avansın mahsup edileceği ilgili hesaba aktarılarak kapatılır.

Verilen avansların düzeltilmesine ilişkin örneğe aşağıda yer verilmiştir.

Örnek 17: Örnek 16’da avansı veren ve perakende ticaretle iştigal eden (N) Ltd. Şti.

tarafından yapılan enflasyon düzeltmesi ve muhasebe kayıt işlemleri aşağıdaki gibi olacaktır.

| 159 Verilen Sipariş Avansları | 1.000.000,00 | ||

| 102 Bankalar | 1.000.000,00 |

Hesap dönemi takvim yılı olan mükellef tarafından, verilen sipariş avansının 31/12/2023 tarihli bilançoda enflasyon düzeltmesine tabi tutulması sonucu hesaplama ve muhasebe kaydı şu şekilde olacaktır.

| İlgili Ay | Yİ-ÜFE |

| 2023/12 (A) | 2.915,02 |

| 2023/9 (B) | 2.749,98 |

Düzeltme Katsayısı (A / B) = 1,06001

Düzeltilmiş Tutar = 1.000.000,00 x 1,06001 = 1.060.010,00 TL.

Enflasyon Düzeltme Farkı = 1.060.010,00 – 1.000.000,00 = 60.010,00 TL.

| 159 Verilen Sipariş Avansları … Verilen Sipariş Avansları E D Farkı | 60.010,00 | ||

| 698 Enflasyon Düzeltme Hesabı | 60.010,00 |

Örneğimizde parasal olmayan kıymet mahiyetindeki verilen avansın enflasyon düzeltmesine tabi tutulması sonucu oluşan farkın, avans kapatıldığında “Ticari Mallar” hesabına intikal ettirilmesi gerekmektedir.

Buna göre, örneğimizde malın teslimi sırasında yapılacak muhasebe kaydı aşağıdaki gibi olacaktır.

| 153 Ticari Mallar | 2.060.010,00 | ||

| 102 Bankalar | 1.000.000,00 | ||

| 159 Verilen Sipariş Avansları | 1.060.010,00 |

9. Yabancı Para Cinsinden Avanslar ve İştiraklerin Düzeltilmesi

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 5 inci maddesinin birinci fıkrasında; mükelleflerin yabancı para üzerinden yapmış oldukları işlemlerini 213 sayılı Kanunun mevcut hükümleri doğrultusunda değerlemeye devam edecekleri, bunlar için ayrıca düzeltme yapmayacakları, bu Tebliğ uygulamasında yabancı paralar ile yabancı para cinsinden ifade edilen (alacak ve borç senetleri gibi) kıymetlerin parasal kıymet olarak addedileceği, işletmelerin aktifinde bulunan yabancı para cinsinden hisse senetleri, iştirakler ve avansların, 213 sayılı Kanunun mükerrer 298 inci maddesinin (A) fıkrasının (8) numaralı bendinin verdiği yetkiye istinaden, düzeltme tarihindeki döviz kuru ile düzeltilmelerinin uygun görüldüğü belirtilmiştir.

Dolayısıyla, yabancı para cinsinden olan alınan ve verilen avanslar ile iştirakler düzeltme tarihindeki döviz kuru ile düzeltilecek, ayrıca enflasyon düzeltmesine tabi tutulmayacaktır.

Bu kapsamda, yabancı para cinsinden olan bağlı menkul kıymetler ve bağlı ortaklıklar da iştirakler gibi düzeltilecektir.

10. Yeniden Değerleme Yapan Mükelleflerde Enflasyon Düzeltmesi

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 17 nci maddesinin (6/b) fıkrasına göre, 213 sayılı Kanunun geçici 31 inci maddesi, geçici 32 nci maddesi ve/veya mükerrer 298 inci maddesinin (Ç) fıkrası kapsamında yeniden değerlemeye tabi tutulmuş iktisadi kıymetler için düzeltmeye esas tarih olarak;

- Mükerrer 298 inci maddenin (Ç) fıkrası kapsamında yeniden değerleme yapılmış olanlarda, yeniden değerlemenin ilgili olduğu dönemin son gününün,

- Mükerrer 298 inci maddenin (Ç) fıkrası kapsamında yeniden değerleme yapılmamış ancak geçici 32 nci madde kapsamında yeniden değerleme yapılmış olanlarda, yeniden değerlemenin ilgili olduğu dönemin son gününün,

- Geçici 32 nci madde ve mükerrer 298 inci maddenin (Ç) fıkrası kapsamında yeniden değerleme yapılmamış ancak geçici 31 inci madde kapsamında (2018 yılında) yeniden değerleme yapılmış olanlarda yeniden değerleme yapılabilmesi için esas alınan aktife kayıtlı olma şartının arandığı tarihten önceki ayın son günü olan 30/4/2018 (aynı maddenin yedinci fıkrası kapsamında -2021 yılında- yeniden değerleme yapılmış olanlarda 31/5/2021) tarihinin dikkate alınması gerektiği belirtilmiştir.

Örnek 18: Tam mükellefiyet esasında vergilendirilen ve hesap dönemi takvim yılı olan (O) A.Ş.’nin 2008 yılının Eylül ayında 18.000.000,00 TL bedelle satın aldığı idari bina 213 sayılı Kanunun geçici 31 inci maddesi kapsamında yeniden değerlemeye tabi tutulmuş ve taşınmazın yeniden değerlenmiş tutarı 38.332.080,00 TL olarak hesaplanmıştır. Söz konusu taşınmaz için 213 sayılı Kanunun geçici 31 inci maddesinin yedinci fıkrası, geçici 32 nci maddesi ve mükerrer 298 inci maddesinin (Ç) fıkrası kapsamında yeniden değerleme yapılmamıştır.

Söz konusu taşınmazın 31/12/2023 tarihli bilançoda birikmiş amortismanı 12.266.265,60 TL’dir.

31/12/2023 tarihli bilançoda mükellefin yapacağı enflasyon düzeltmesinde, taşınmazın ve birikmiş amortismanının düzeltilmiş tutarı aşağıdaki gibi hesaplanacaktır. Düzeltmeye esas tutar = 38.332.080,00 TL.

| Düzeltme Katsayısı | = | 2023 yılı Aralık ayına ilişkin Yİ-ÜFE |

| 2018 yılı Nisan ayına ilişkin Yİ-ÜFE |

Düzeltme Katsayısı = 2.915,02/341,88 = 8,52644

Düzeltilmiş tutar = Düzeltmeye Esas Tutar x Düzeltme Katsayısı

= 38.332.080,00x 8,52644 = 326.836.180,20 TL.

Taşınmaz Enflasyon Düzeltme Farkı = 326.836.180,20 – 38.332.080,00

= 288.504.100,20 TL.

Binanın değerinde düzeltme sonrasında ortaya çıkan artış oranı = (326.836.180,20 – 38.332.080,00) / 38.332.080,00 = 7,52644

Birikmiş amortisman tutarı da (1 + 7,52644 =) 8,52644 oranı dikkate alınarak düzeltilecektir.

Düzeltilmiş Birikmiş Amortisman Tutarı = 12.266.265,60 x 8,52644

= 104.587.577,66 TL.

Birikmiş Amortisman Enflasyon Düzeltme Farkı = 104.587.577,66 – 12.266.265,60

= 92.321.312,06 TL.

| 252 Binalar …. Binalar E D Farkı | 288.504.100,20 | ||

| 698 Enflasyon Düzeltme Hesabı | 288.504.100,20 | ||

| 698 Enflasyon Düzeltme Hesabı | 92.321.312,06 | ||

| 257 Birikmiş Amortismanlar … Birikmiş Amortismanlar E D Farkı | 92.321.312,06 |

Örnek 19: Tam mükellefiyet esasında vergilendirilen, hesap dönemi takvim yılı olan (Ö) Ltd. Şti. tarafından 2015 yılında 200.000,00 TL bedelle iktisap edilen (faydalı ömrü 20 yıl, normal amortisman oranı %5) makine 30/9/2023 tarihinde 213 sayılı Kanunun mükerrer 298 inci maddesinin (Ç) fıkrası kapsamında yeniden değerlemeye tabi tutulmuştur. Makinenin yeniden değerleme sonucu hesaplanan ve 31/12/2023 tarihli bilançosunda görülen değeri 269.600,00 TL, bu tarih itibarıyla birikmiş amortismanı ise 121.320,00 TL’dir.

Mükellefin 31/12/2023 tarihli bilançosuna ilişkin yapacağı enflasyon düzeltmesinde makinenin ve birikmiş amortismanının düzeltilmiş tutarı aşağıdaki gibi hesaplanacaktır. Düzeltmeye esas tutar (Makine) = 269.600,00 TL.

| Düzeltme Katsayısı | = | 2023 yılı Aralık ayına ilişkin Yİ-ÜFE |

| 2023 yılı Eylül ayına ilişkin Yİ-ÜFE |

Düzeltme Katsayısı = 2.915,02 / 2.749,98 = 1,06001

Düzeltilmiş tutar = Düzeltmeye Esas Tutar x Düzeltme Katsayısı

= 269.600,00 x 1,06001 = 285.778,70 TL.

Enflasyon Düzeltme Farkı (Makine) = 285.778,70 – 269.600,00 = 16.178,70 TL.

Makinenin Değerinde Düzeltme Sonrasında Ortaya Çıkan Artış Oranı = (285.778,70 – 269.600,00) / 269.600,00 = 0,06001

Düzeltilmiş Birikmiş Amortisman Tutarı = 1,06001 x 121.320,00

= 128.600,41 TL.

Birikmiş Amortisman Enflasyon Düzeltme Farkı =128.600,41 – 121.320,00

= 7.280,41 TL.

| 253 Tesis, Makine ve Cihazlar … Tesis, Makine ve Cihazlar E D Farkı | 16.178,70 | ||

| 698 Enflasyon Düzeltme Hesabı | 16.178,70 | ||

| 698 Enflasyon Düzeltme Hesabı | 7.280,41 | ||

| 257 Birikmiş Amortismanlar … Birikmiş Amortismanlar E D Farkı | 7.280,41 |

11. ATİK Dışındaki Parasal Olmayan Kıymetlerin Düzeltmiş Değerinin Altında Satışının Yapılması

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 53 üncü maddesinin (1) numaralı fıkrasında, düzeltme işlemine tabi tutulmuş olan 2023 hesap dönemi sonuna ait bilançoda yer alan parasal olmayan kıymetlerden amortismana tabi olmayan kıymetlerin, düzeltilmiş değerlerinin altında bir bedelle satılması halinde, düzeltme sonrası değerle, düzeltme öncesi değer arasındaki farka isabet eden zararın, gelir veya kurumlar vergisi matrahının tespitinde dikkate alınmayacağı belirtilmiştir.

Buna göre, düzeltilmiş değerle düzeltme öncesi değer arasındaki farka isabet eden ve gider olarak kabul edilmeyecek zarar tutarının;

- Satış bedelinin 2023 hesap dönemi sonuna ait düzeltme öncesi değerden düşük olması halinde, düzeltme öncesi değerle düzeltilmiş değer arasındaki tutarın tamamı,

- Satış bedelinin 2023 hesap dönemi sonuna ait düzeltme öncesi değerin üstünde ancak 2023 hesap dönemi sonuna ait düzeltilmiş değerin altında olması halinde ise satış bedeli ile düzeltilmiş değer arasındaki tutar

olarak dikkate alınması gerekmektedir.

Öte yandan, mezkûr Kanunun mükerrer 298 inci maddesinin (A) fıkrasının (5) numaralı bendinde ise; “… Enflasyon düzeltmesine tâbi tutulan değerlerin elden çıkarılması halinde, bunlara ilişkin enflasyon düzeltme farkları maliyet addolunur…” hükmü yer almaktadır.

Bu çerçevede, 1/1/2024 tarihinden itibaren yapılacak işlemlerde anılan maddenin uygulanması ve kazancın tespitinde en son düzeltilmiş değerlerin maliyet olarak kabul edilmesi; dolayısıyla enflasyon düzeltmesi yapılmış amortismana tabi olmayan iktisadi kıymetin elden çıkarılması halinde, bu işlem neticesinde oluşan kârın/zararın, bu işlemden önce yapılmış en son düzeltme işlemi baz alınarak belirlenmesi, amortismana tabi olmayan kıymetlerin düzeltilmiş değerinin altında bir bedelle satılması halinde, 2023 hesap dönemi sonu itibarıyla düzeltilmiş değerinin altında kalan kısmının zarar olarak kabul edilmemesi ve 2024 hesap döneminden itibaren yapılan enflasyon düzeltmesi işlemleri çerçevesinde oluşan maliyet artışı nedeniyle bir satış zararı doğması halinde ise bu zararın tamamının mali zarar olarak kabul edilmesi gerekmektedir.

Örnek 20: Hesap dönemi takvim yılı olan (P) Ltd. Şti. 30/6/2023 tarihinde 100.000,00 TL’ye satın aldığı bir arsayı 10/5/2024 tarihinde 120.000,00 TL’ye satmıştır.

| Amortismana Tabi Olmayan İktisadi Kıymetin Düzeltme Öncesi 31/12/2023 Değeri | 100.000,00 |

| Düzeltme Katsayısı | 1,25608 |

| 31/12/2023 Tarihli Düzeltilmiş Değeri | 125.608,00 |

| Taşıma Katsayısı (1. Geçici Dönem) (Varsayım) | 1,06346 |

| 31/3/2024 Tarihli Taşınmış Değeri | 133.579,08 |

| 10/5/2024 Tarihinde Satış Tutarı | 120.000,00 |

| Satış Zararı | 13.579,08 |

| İndirim Konusu Yapılamayacak Zarar | 5.608,00 |

| İndirim Konusu Yapılabilecek Zarar | 7.971,08 |

Buna göre toplam satış zararının; arsanın 31/12/2023 tarihli düzeltilmiş değerinin altında kalan kısmına tekabül eden 5.608,00 TL’lik zarar beyannamede kanunen kabul edilmeyen gider olarak dikkate alınacaktır.

Söz konusu arsanın belirtilen tarihte 90.000,00 TL tutarla satılması halinde ise (90.000,00 – 133.579,08=) 43.579,08 TL’lik zararın 31/12/2023 tarihinde yapılan enflasyon düzeltmesinden kaynaklanan 25.608,00 TL’lik kısmı kanunen kabul edilmeyen gider olarak dikkate alınacaktır.

Arsanın 130.000,00 TL’ye satılması durumunda ise (130.000,00 – 133.579,08 =)

3.579,08 TL’lik zararın tamamı kurum kazancının tespitinde indirim konusu yapılabilecektir.

12. Ortalama Ticari Kredi Faiz Oranları ve Düzeltme Katsayıları

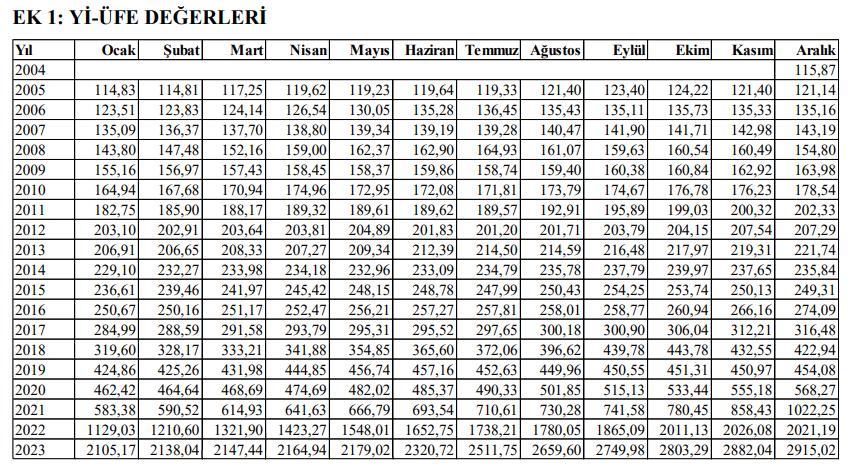

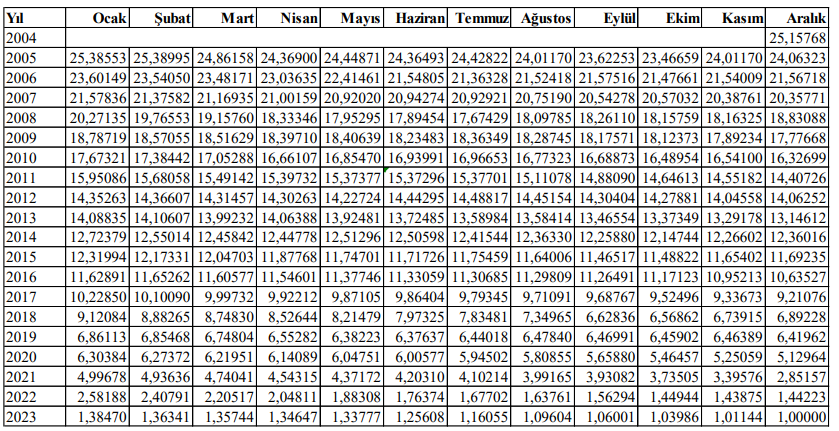

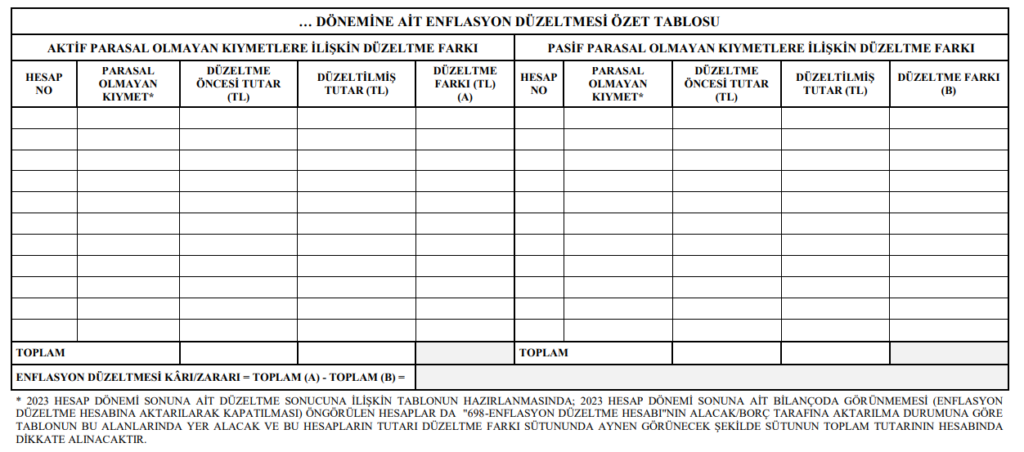

12.1. 213 sayılı Kanunun mükerrer 298 inci maddesinin (A) fıkrası ve geçici 33 üncü maddesine göre, hesap dönemi takvim yılı olan mükelleflerce 2023 hesap dönemi sonuna ait bilançoya ilişkin yapılacak enflasyon düzeltmesi işlemlerinde kullanılmak üzere, mükelleflere kolaylık sağlanması açısından, bu Sirkülerin ekinde 2004/Aralık – 2023/Aralık dönemine ait Yİ-ÜFE değerlerine (EK 1) ve düzeltme katsayılarına (EK 2) olarak yer verilmiştir.

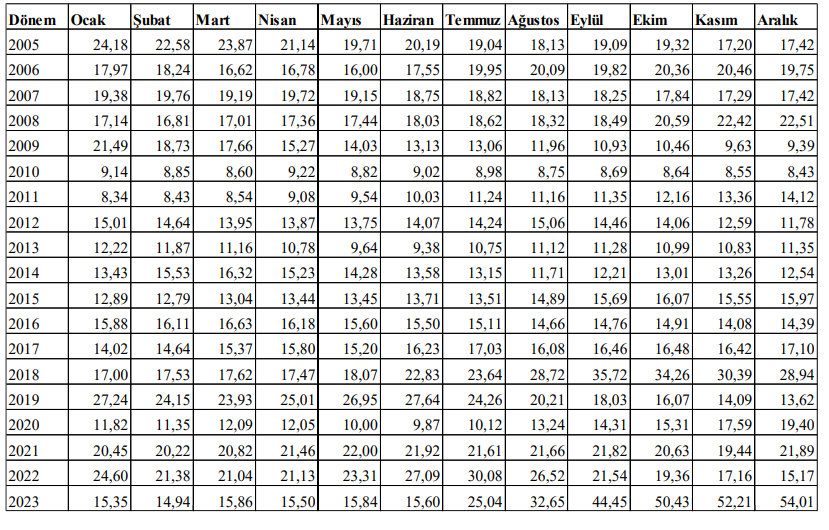

Özel hesap dönemine tabi olanlar ile sonraki dönemlere ilişkin enflasyon düzeltmesi işlemlerinde mükellefler, düzeltme/taşıma katsayılarını, Türkiye İstatistik Kurumu tarafından resmi olarak yayımlanan ilgili dönemler Yİ-ÜFE değerleri üzerinden kendileri hesaplayacaktır. 12.2. 2023 hesap dönemi sonuna ait bilançonun düzeltme işlemlerinde, ROFM ayrıştırmasını “Toplam Finansman Maliyeti” yöntemini esas alarak yapacak olan mükelleflerin, bu Sirkülerin ekinde (EK 3) olarak yer verilen 2005-2023 dönemine ait ortalama ticari kredi faiz oranlarını kullanmaları uygun bulunmuştur.

Bu çerçevede, ortalama ticari kredi faiz oranlarına 2005/Ocak – 2023/Aralık arası (Aralık ayı dâhil) her ay için bir oran olarak ekte yer verilmiş olup, mükelleflerin ROFM hesaplamalarında kullanılacak ortalama ticari kredi faiz oranlarını uygularken hesap döneminin ilk ayına tekabül eden oranı kullanmaları gerekmektedir.