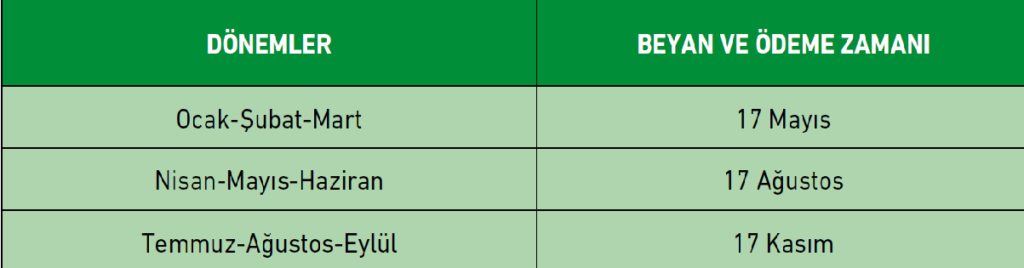

SERBEST MESLEK KAZANÇLARINDA GEÇİCİ VERGİ 2023

Serbest Meslek Kazançlarında Geçici Vergi, takvim yılının üçer aylık dönemleri itibariyle serbest meslek kazancı üzerinden %15 oranında hesaplanır. 7338 sayılı Vergi Usul Kanunu ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun ile ilgili hesap döneminin ilk dokuz ayı için belirlenen üçer aylık dönemlerine ilişkin olarak ödenen geçici vergi yıllık beyanname üzerinden hesaplanan gelir vergisinden mahsup edilir. Bu mahsuplara rağmen kalan geçici vergi tutarı o yılın sonuna kadar yazılı olarak talep edilmesi halinde mükellefe red ve iade edilir.

Mahsup işleminin yapılabilmesi için, tahakkuk ettirilmiş geçici verginin ödenmiş olması gerekmektedir. Geçici vergi dönemleri itibarıyla tahakkuk ettirilmiş, ancak ödenmemiş bulunan geçici verginin yıllık beyanname üzerinden hesaplanan gelir veya kurumlar vergisinden mahsup edilmesi mümkün değildir.

SERBEST MESLEK KAZANÇLARININ BEYANI VE BEYANNAME ÜZERİNDE YAPILACAK İNDİRİMLER

Vergiye Uyumlu Mükelleflere Vergi İndirimi

Ticari, zirai veya mesleki faaliyeti nedeniyle gelir vergisi mükellefi olan uyumlu mükelleflerin yıllık gelir vergisi beyannameleri üzerinden hesaplanan verginin %5’i, ödenmesi gereken gelir vergisinden indirilir. Söz konusu indirimden faydalanmak için belirlenen şartlar, Gelir Vergisi Kanununun Mükerrer 121 inci maddesinde düzenlenmiştir. Buna göre mükelleflerin;

İndirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıla ait vergi beyannamelerinin kanuni süresinde verilmiş (Kanuni süresinde verilen bir beyannameye ilişkin olarak kanuni süresinden sonra düzeltme amacıyla veya pişmanlıkla verilen beyannameler bu şartın ihlali sayılmaz.) olması,

(1) numaralı bentte belirtilen süre içerisinde kesinleşmiş olması koşuluyla vergi beyannamelerindeki vergi türleri itibariyle ikmalen, re’sen veya idarece yapılmış bir tarhiyat bulunmaması (Kesinleşen tarhiyatların, indirimin hesaplanacağı beyannamenin ait olduğu yıl için geçerli olan, yıllık indirim tutar sınırının %1’ini aşmaması durumunda bu şart ihlal edilmiş sayılmaz.)

İndirimin hesaplanacağı beyannamenin verildiği tarih itibarıyla, (1) numaralı bent kapsamındaki vergi beyannameleri üzerine tahakkuk eden vergilerin ödenmiş olması (Ödemenin, ilgili mevzuatı gereği istenilen bilgi ve belgelerin tam ve eksiksiz olarak ibraz edilmiş olması koşuluyla, vergi kanunları gereği doğan iade alacaklarından mahsuben yapılmış olması ve indirimden yararlanıldıktan sonra söz konusu iade alacağı tutarının mahsuben ödemesi talep edilen vergi borcu tutarının altına düşmesi hâlinde, eksik ödenmiş duruma gelen vergilerin mahsuben ödenmek istenilen tutarın %10’unu aşmaması kaydıyla, eksik ödenmiş vergiler dolayısıyla veya vergi kanunları gereğince, tecil edilerek belirlenen şartların gerçekleşmesine bağlı olarak terkin edilecek vergilerin, şartların sağlanamaması hâlinde kanunlarında belirlenen tecil süresinin sonunu takip eden on beşinci günün bitimine kadar ödenmesi şartıyla, bu şart ihlal edilmiş sayılmaz.), ayrıca, vergi aslı (vergi cezaları ile fer’i alacaklar dâhil) 1.000 TL’nin üzerinde vadesi geçmiş

borcunun bulunmaması, Şarttır.

Hesaplanan indirim tutarı, her hâl ve takdirde 4.400.000 Türk lirasından fazla olamaz. İndirilecek tutarın ödenmesi gereken vergiden fazla olması durumunda kalan tutar, yıllık gelir veya kurumlar vergisi beyannamesinin verilmesi gereken tarihi izleyen bir tam yıl içinde mükellefin beyanı üzerine tahakkuk eden diğer vergilerinden mahsup edilebilir. Bu süre içinde mahsup edilemeyen tutarlar red ve iade edilmez.

İndirimin hesaplanacağı beyannamenin ait olduğu yıl ile önceki dört takvim yılında 213 sayılı Vergi Usul Kanununun 359 uncu maddesinde sayılan fiilleri işlediği tespit edilenler, bu madde hükümlerinden yararlanamazlar. Vergi indiriminden yararlanan mükelleflerin, öngörülen şartları taşımadığının sonradan tespiti hâlinde ilgili vergilendirme döneminde indirim uygulaması dolayısıyla ödenmeyen vergiler, vergi ziyaı cezası uygulanmaksızın tarh edilir. Bu maddede geçen vergi beyannameleri ibaresi, yıllık gelir vergisi ve kurumlar vergisi beyannameleri, geçici vergi beyannameleri, muhtasar, muhtasar ve prim hizmet beyannameleri ile Hazine ve Maliye Bakanlığına bağlı vergi dairelerine verilmesi gereken katma değer vergisi ve özel tüketim vergisi beyannamelerini; vergi ibaresi, anılan Bakanlığa bağlı vergi dairelerine verilmesi gereken beyannameler üzerine tahakkuk eden vergileri ifade eder.

Diğer İndirimler

Serbest meslek erbabı, kazanç temin etmemiş olsa bile yıllık beyanname vermek zorundadır. Gelir vergisi beyannamesinde indirimlerin yapılabilmesi için; yıllık beyanname ile bildirilecek bir gelirin bulunması ve yapılacak indirimlerin ilgili mevzuatta belirtilen şartları taşıması gerekmektedir. İndirim konusu yapılacak tutarın hesaplanmasında beyan edilen gelir olarak, yıllık gelir vergisi beyannamesinde yer alan indirimler ve geçmiş yıl zararları düşülmeden önceki tutar esas alınacaktır. Serbest meslek kazancından indirim konusu yapılabilecek hususlar şunlardır:

- Hayat/şahıs sigorta primleri,

- Eğitim ve sağlık harcamaları,

- Engellilik İndirimi (Bu indirimden bakmakla yükümlü olduğu engelli kişi

bulunan serbest meslek erbabı da yararlanır.), - Beyan edilecek gelirden sınırlı olarak indirilebilecek bağış ve yardımlar ile

tamamı indirilebilecek bağış ve yardımlar, - Sponsorluk harcamaları,

- Cumhurbaşkanınca başlatılan yardım kampanyalarına makbuz karşılığı yapılan ayni ve nakdi bağışlar,

- İktisadi işletmeleri hariç, Türkiye Kızılay Derneğine ve Türkiye Yeşilay Cemiyetine makbuz karşılığı yapılan nakdi bağış ve yardımlar,

- Türkiye’den yurt dışı mukim kişi ve/veya kurumlara verilen hizmetlerden sağlanan kazançlara ilişkin indirim,

- Korumalı iş yeri indirimi,

- Bireysel katılım yatırımcısı indirimi,

- 5746 sayılı Kanun kapsamındaki Ar-Ge ve tasarım indirimi,

- Diğer kanunlara göre tamamı indirilecek bazı bağış ve yardımlar;

- 222 sayılı İlköğretim ve Eğitim Kanununa göre yapılan bağışlar,

- 278 sayılı Türkiye Bilimsel ve Teknik Araştırma Kurumu Kurulması Hakkında Kanuna göre yapılan bağışlar,

- 2547 sayılı Yükseköğretim Kanununa göre yapılan bağışlar,

- 2828 sayılı Sosyal Hizmetler Kanununa göre yapılan bağışlar,

- 2876 sayılı Atatürk Kültür, Dil ve Tarih Yüksek Kurumu Kanununa göre yapılan bağış ve yardımlar,

- 3294 sayılı Sosyal Yardımlaşma ve Dayanışmayı Teşvik Kanununa göre bağış ve yardımlar,

- 3388 sayılı Türk Silahlı Kuvvetlerini Güçlendirme Vakfı Kanununa göre yapılan bağış ve yardımlar,

- 3713 sayılı Terörle Mücadele Kanununa göre yapılan bağışlar,

- 4122 sayılı Milli Ağaçlandırma ve Erozyon Kontrolü Seferberlik Kanununa göre kurulan ormanlarda, ağaçlandırma, bakım ve koruma masrafları,

- 5434 sayılı Türkiye Cumhuriyeti Emekli Sandığı Kanununa göre yapılan bağış ve yardımlar,

- 6546 sayılı Çanakkale Savaşları Gelibolu Tarihi Alan Başkanlığı Kurulması Hakkında Kanuna göre yapılan bağış ve yardımlar ile sponsorluk harcamaları,

- 6569 sayılı Türkiye Sağlık Enstitüleri Başkanlığı Kurulması ile Bazı Kanun ve Kanun Hükmümde Kararnamelerde Değişiklik Yapılmasına Dair Kanuna göre yapılan bağış ve yardımlar,

- 7174 sayılı Kapadokya Alanı Hakkında Kanuna göre yapılan bağış ve yardımlar ile sponsorluk harcamaları,

- 7269 sayılı Umumi Hayata Müessir Afetler Dolayısıyla Alınacak Tedbirlerle Yapılacak Yardımlara Dair Kanuna göre yapılan bağış ve yardımlar.

Bağış ve yardımın nakden yapılmaması halinde, bağışlanan veya yardımın konusunu teşkil eden mal veya hakkın varsa mukayyet değeri, yoksa Vergi Usul Kanunu hükümlerine göre Takdir Komisyonunca tespit edilecek değeri esas alınır.

ZARAR MAHSUBU

Gelirin toplanmasında gelir unsurlarından bazılarından doğan zararlar (Gelir Vergisi Kanununun 80 inci maddesinde yazılı diğer kazanç ve iratlardan doğanlarhariç) diğer kaynakların kazanç ve iratlarına mahsup edilir.

Bu mahsup neticesinde kapatılmayan zarar kısmı, müteakip yılların gelirinden indirilir. Arka arkaya beş yıl içinde mahsup edilmeyen zarar bakiyesi müteakip yıllara devredilemez.

Tam mükellefiyete tabi kişiler, yurt dışı faaliyetlerinden doğan zararlarını, faaliyette bulunulan ülkenin vergi kanunlarına göre denetim yetkisi verilen kuruluşlarca rapora bağlanması ve raporun aslı ve tercüme edilmiş bir örneğinin Türkiye’deki ilgili vergi dairesine ibrazı halinde mahsup edebileceklerdir.

Türkiye’de mahsup edilen yurt dışı zararın, ilgili ülkede de mahsup edilmesi halinde, Türkiye’de beyannameye dâhil edilecek yurt dışı kazanç, mahsuptan önceki tutar olacaktır.

Türkiye’de gelir vergisinden istisna edilen kazançlarla ilgili yurt dışı zararlar, yurt içindeki kazanç ve iratlardan mahsup edilmez. Geçmiş yıllarda oluşan ve mahsup edilemeyen zararların cari yıl kazançlarından mahsubu mümkündür. Arka arkaya 5 yıl içinde mahsup edilmeyen zarar bakiyesi takip eden yıllara devredilemez. Envantere dâhil olmayan gayrimenkullerin satışından doğan zararların mahsubu mümkün değildir.

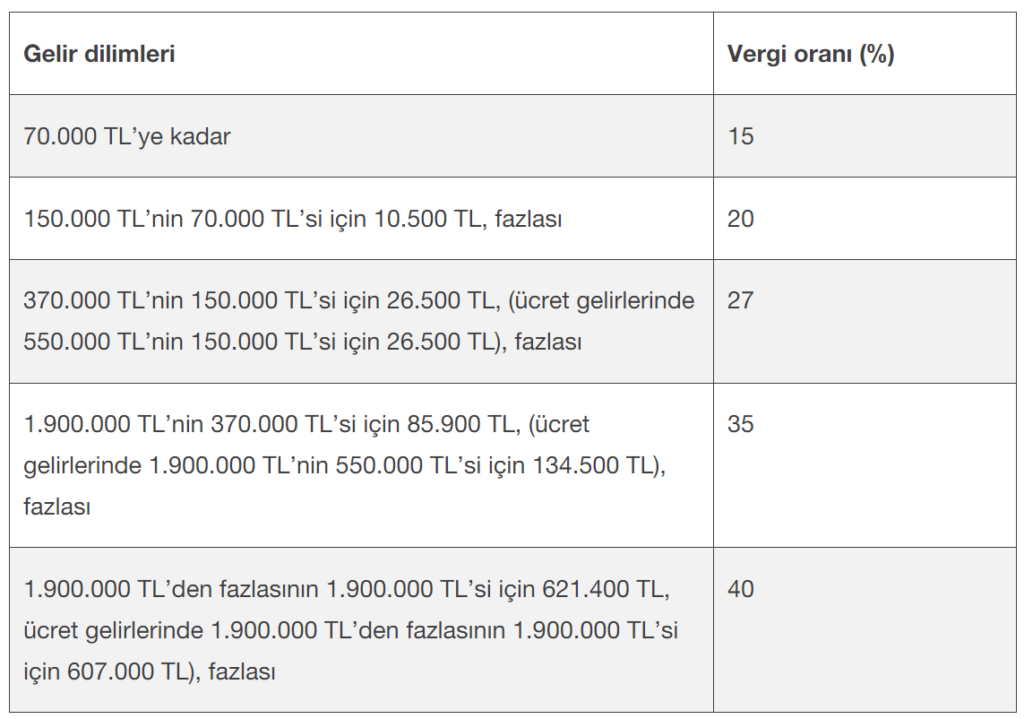

UYGULANACAK VERGİ TARİFESİ

Gelir Vergisi Kanununa göre; 2023 yılında elde edilen gelirlere aşağıda yer alan vergi tarifesi uygulanarak gelir vergisi hesaplanır.

2023 takvim yılı gelirlerinin vergilendirilmesinde esas alınacak vergi tarifesi, 323 Seri No.lu Gelir Vergisi Genel Tebliği ile belirlenmiştir.

YILLIK BEYANNAMEYE EKLENECEK BELGELER

Serbest meslek faaliyetinde bulunan mükellefler, “Yıllık Gelir Vergisi Beyannamesi-1001 A” ve beyannamenin son bölümündeki “Performans Verileri (Bilgileri)” tablosu ile “Yıllık Gelir Vergisi Beyannamesi Eki”nde yer alan “Serbest Meslek Kazançlarına İlişkin Bildirim” tablosunu dolduracaklardır. Serbest meslek faaliyetinden elde edilen kazanç dışında bir gelirin bulunması halinde, bu kazançlara ait diğer tablolar da doldurulacaktır.

Ayrıca beyannameye;

- Yabancı ülkelerde ödenen vergi varsa, ödenen bu vergilere ilişkin belgeler,

- Kesinti yoluyla ödenen vergilere ilişkin belgeler (beyannamede gösterilen

gelire dâhil kazançlardan kesilen vergi varsa), eklenecektir.

BEYANNAMENİN VERİLME ZAMANI VE ŞEKLİ

2023 yılında elde edilen serbest meslek kazancının, Yıllık Gelir Vergisi Beyannamesi ile 1-31 Mart 2024 tarihleri arasında beyan edilmesi gerekmektedir. Yıllık gelir vergisi beyannamesi, kayıtlı bulunulan vergi dairesine Defter-Beyan Sistemi üzerinden elektronik ortamda gönderilir. Defter-Beyan Sistemi kapsamındaki mükelleflerin Sistemi kullanmaya başladıkları döneme ilişkin tüm beyannamelerini Sistem üzerinden gönderme zorunluluğu bulunmaktadır.

Serbest meslek erbabı;

- Yıllık Gelir Vergisi Beyannamesi,

- Katma Değer Vergisi Beyannamesi,

- Geçici Vergi Beyannamesi,

- Muhtasar Beyanname,

- Muhtasar ve Prim Hizmet Beyannamesi,

- Damga Vergisi Beyannamesini,

Defter-Beyan Sistemi üzerinden gönderecektir.

Ayrıca bu mükelleflerin;

- Takvim yılı içinde memleketi terk etmesi halinde, memleketi terkten önceki 15 gün içinde yıllık gelir vergisi beyannamesi ile beyanda bulunması gerekmektedir.

- Takvim yılı içinde ölümü halinde, ölüm tarihinden itibaren 4 ay içinde vefat eden kişi namına varislerce yıllık gelir vergisi beyannamesi ile beyanda bulunulması gerekmektedir. Ölüm halinde, kıst döneme ait beyannamenin elektronik ortamdan (Defter-Beyan Sisteminden) gönderimi mümkün bulunmaktadır.

VERGİNİN ÖDENME ZAMANI VE ŞEKLİ

2023 yılı kazançlarına ilişkin olarak verilecek yıllık beyannameler üzerinden hesaplanan gelir vergisinin Mart ve Temmuz aylarında iki eşit taksit olmak üzere;

- Birinci taksitin damga vergisi ile birlikte 31 Mart 2024 tarihine kadar,

- İkinci taksitin ise 31 Temmuz 2024 tarihine kadar, ödenmesi gerekmektedir.

Memleketi terk ve ölüm gibi mükellefiyetin kalkmasını gerektiren durumlarda, beyan üzerine tarh edilen vergiler beyanname verme süreleri içinde ödenecektir.

Ödemeler; www.gib.gov.tr internet sitesi (İnteraktif Vergi Dairesi ve GİB Mobil Uygulaması) üzerinden;

- Gelir İdaresi Başkanlığınca belirlenen tutarlar dahilinde, anlaşmalı bankaların kredi kartları ile

- Anlaşmalı bankaların banka kartları veya banka hesabından,

- Yabancı ülkede faaliyet gösteren bankaların; kredi kartları, banka kartları ve diğer ödeme yöntemleri ile Anlaşmalı bankaların; Şubelerinden,

- Alternatif ödeme kanallarından (İnternet Bankacılığı, Telefon Bankacılığı, Mobil Bankacılık vb.), PTT işyerlerinden, Tüm vergi dairelerinden, yapılabilmektedir.

GELİR VERGİSİNDE MAHSUP VE İADELER

252 Seri No.lu Gelir Vergisi Genel Tebliğinde, tevkif yoluyla kesilen vergilerin yıllık beyanname üzerinden hesaplanan gelir veya kurumlar vergisinden mahsubu ve kalan kısmın iadesi, geçici verginin mahsup ve iadesi ile bu vergilere ait vergi hatalarından kaynaklanan iade işlemlerine ilişkin düzenleme ve açıklamalar yer almakta olup 6 Ekim 2021 tarihli Resmi Gazete’de yayımlanarak yürürlüğe giren 315 Seri No.lu Gelir Vergisi Genel Tebliği ile 252 Seri No.lu Gelir Vergisi Genel Tebliğinde bazı değişiklikler yapılmıştır.

Tevkif Yoluyla Kesilen Vergilerin Mahsup ve İadesi

Yıllık beyannamede gösterilen gelire dâhil kazanç ve iratlardan Gelir Vergisi Kanununa göre kesilmiş bulunan vergiler, beyanname üzerinden hesaplanan gelir vergisinden mahsup edilir, mahsubu yapılan miktar gelir vergisinden fazla olursa aradaki fark vergi dairesince mükellefe bildirilir ve mükellefin tebliğ tarihinden itibaren bir yıl içinde müracaatı üzerine kendisine red ve iade edilir.

Beyanname Üzerinden Hesaplanan Vergiden Mahsup ve Kalan Kısmın İadesi

Yıllık beyanname ile beyan edilen gelir üzerinden hesaplanan vergiden yıl içinde tevkif yoluyla kesilen vergiler mahsup edilir. Mahsup işleminin yapılabilmesi için, tevkif yoluyla kesilen verginin beyannameye dâhil edilen gelire ilişkin olması gerekmektedir. Mükelleflerin kesintiyi yapan vergi sorumlularına ait bilgiler ile yıl içinde yapılan tevkifatlara ilişkin tabloyu yıllık beyannamelerine eklemeleri yeterli olacaktır.

Mahsuben İade

Tevkif yoluyla kesilen vergilerin yıllık beyannamedeki mahsuplar sonunda kalan kısmının diğer vergi borçlarına mahsup talebi, tutarına bakılmaksızın ve inceleme raporu ve teminat aranılmadan yerine getirilir. Mahsup talebinin 429 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ekindeki iade talep dilekçesi (1A) ile yapılması gerekmektedir. Mahsuben iade işlemi, aranan tüm belgelerin tamamlanması koşuluyla, yıllıkgelir vergisi beyannamesinin verildiği tarih esas alınarak yerine getirilir.

Yıllık Gelir veya Kurumlar Vergisi beyannamesinin kanuni süresinde verilmemesi ya da sair nedenlerle ikmalen veya re’sen yapılan tarhiyatlar üzerine tahakkuk eden vergiler ile ilgili olarak daha önce tevkif yoluyla kesilen vergiler öncelikle tarhiyat aşamasında vergi dairesince dikkate alınarak yerine getirilir. Bu mahsuplar sonunda kalan kısım talep edilmesi halinde diğer vergi borçlarına mahsup edilir. Bu durumda mahsup talepleri iade talep dilekçesinin (1A) ve eklerinin eksiksiz olarak vergi dairesi kayıtlarına girdiği tarihten itibaren hüküm ifade eder. Bu tarihten itibaren mükelleflerin mahsubunu talep ettikleri vergi borçları için gecikme zammı uygulanmaz.

Mükellefler, ortağı bulundukları adi ortaklık veya kollektif şirketlerin müteselsilen sorumlu oldukları vergi borçlarına da mahsuben iade talebinde bulunabilirler. Bu taleplerin yerine getirilebilmesi için, iade alacaklısı mükellefin muaccel hale gelmiş vergi borcunun bulunmaması ve mahsup dilekçesinde adi ortaklık veya kollektif şirketin hangi dönem borçları için mahsup talep edildiğinin belirtilmesi gerekir. Mükellefin muaccel hale gelmiş vergi borcunun bulunmaması halinde, iade alacağının sonraki dönemlerde muaccel hale gelecek vergi borçlarına mahsubu mümkündür. Bu taktirde mahsup talebi sonraki dönemlerde doğacak verginin tahakkuku ile hüküm ifade eder.

Mahsup taleplerinin yerine getirilmesinde, zamanaşımı hükümleri göz önünde bulundurulur.

Nakden İade

Nakden iade taleplerinin iade talep dilekçesi (1A) ile yapılması şarttır. Tevkifyoluyla kesilen vergilere ilişkin nakden iade edilecek tutarın 2023 yılı için 151.000 TL geçmemesi halinde iade talebi, iade talep dilekçesi (1A) ile birlikte, bu dilekçenin “Nakden İadelere İlişkin Açıklamalar” kısmında yer alan eklenecek belgelerin eksiksiz ibraz edilmesi kaydıyla inceleme raporu ve teminat aranmaksızın yerine getirilir.

Bu kapsamda; serbest meslek kazancı elde edenler için tevkif yoluyla kesilen vergilerin vergi sorumlusu adına tahakkuk ettiğini gösteren belgenin onaylı örneğinin, iade işlemi gerçekleştirecek olan vergi dairesine iade talep dilekçesi (1A) ile birlikte ibraz edilmesi yeterlidir. Buna göre, yapılacak nakden iade işlemlerinde tevkifat yapılan kişinin adı soyadı, vergi kimlik numarası (T.C. Kimlik numarası), ödemenin gayri safi tutarı ve yapılan tevkifatın tutarına ilişkin bilgiler ile tevkif yoluyla kesilen vergilerin ödenip ödenmediği hususunun vergi daireleri tarafından GİBİNTRANET/Yönetim Bilgi Sistemi (YBS) ekranından tespit edilebilmesi durumunda, bu bilgilere ilişkin belgeler mükelleflerden ayrıca kâğıt ortamında aranılmayacaktır. Ancak, nakden iadeye ilişkin bilgilerin YBS ekranından tespit edilememesi durumunda belirtilen belgelerin dilekçe ekinde istenilmesine devam edilecektir.

Nakden yapılacak iade taleplerinin 2023 yılı için 151.000 TL aşması halinde, 2023 yılı için 151.000 TL aşan kısım Vergi Usul Kanunu’na göre vergi inceleme yetkisi bulunanlarca yapılacak inceleme sonucunda düzenlenecek vergi inceleme raporuna göre iade edilir. 2023 yılı için 151.000 TL kadar olan kısım ise, (1A) iade talep dilekçesi ve eklerinin eksiksiz ibraz edilmesi koşuluyla teminat aranmaksızın ve inceleme raporu beklenmeksizin iade edilir.

İade talebi teminat gösterilmesi halinde inceleme sonucu beklenmeksizin yerine getirilecektir. Teminat olarak 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 10 uncu maddesinin birinci fıkrasının (1), (2) ve (3) numaralı bentlerinde sayılanlardan bir veya bir kaçı gösterilebilir. Banka teminat mektuplarının (süresiz-şartsız) paraya çevrilmeleri konusunda hiçbir sınırlayıcı şart taşımaması ve 19/10/2005 tarihli ve 5411 sayılı Bankacılık Kanunu hükümlerine göre faaliyette bulunan bankalar tarafından düzenlenmiş olması gerekir. Öte yandan Türkiye’de yerleşik sigorta şirketleri tarafından verilen süresiz ve şartsız kefalet senetlerinin de bu kapsamda teminat olarak

gösterilmesi mümkün bulunmaktadır.

Nakden iade talebinin 2023 yılı için 1.518.000 TL kadar olan kısmı mükellefle süresinde tam tasdik sözleşmesi düzenlemiş yeminli mali müşavirce düzenlenecek tam tasdik raporu uyarınca iade edilir. İade talebinin 2023 yılı için 1.518.000 TL aşan kısmının iadesi ise vergi inceleme yetkisi bulunanlarca düzenlenen vergi inceleme raporu sonucuna göre yerine getirilir.

Genel ve katma bütçeli idarelere, il özel idarelerine, belediyelere, köylere ve sermayelerinin en az %51 veya daha fazlası bu kurumlara ait işletmelere yapılacak iadeler, gerekli belgelerin ibrazı üzerine miktara bakılmaksızın inceleme raporu ve teminat aranılmadan yerine getirilir.

Nakden iade edilebilir aşamaya gelen alacağın üçüncü şahısların vergi borçlarına mahsubu talep edilebilir. Bu mahsup işlemine ilişkin verilecek iade talep dilekçesine (1A), Vergi Usul Kanunu Genel Tebliği (Sıra No: 429)’nin ekinde yer alan “Üçüncü Kişilerin/Kurumların Vergi Borçlarına Mahsup Talebine İlişkin Liste” eklenir. Bu şekilde yapılan mahsup talepleri düzeltme fişinin onaylandığı tarih itibarıyla yerine getirilir. İade talebinin kısmen mahsuben kısmen nakden olması halinde, söz konusu talepler ayrı ayrı değerlendirilir. Dolayısıyla talebin tümünün nakit iadesi olarak kabul edilerek işlem yapılması mümkün değildir. Nakden iade talepleri ile ilgili olarak bu bölümde belirtilen dilekçe ve eklerinin ibrazı, talep edilen tutarın tamamı için aranılacaktır.

Bu bölümde yer alan tutarlar her yıl bir önceki yıl için belirlenen yeniden değerleme oranında artırılarak uygulanır. Bu miktarların hesabında ise 1.000 Türk Lirasına kadar olan tutarlar dikkate alınmayacaktır.

Geçici Verginin Mahsubu ve İadesi

Üçer aylık dönemler halinde tahakkuk ettirilerek tahsil edilen geçici vergi, yıllık beyanname üzerinden hesaplanan gelir vergisinden mahsup edilir. Mahsup edilemeyen tutar mükellefin diğer vergi borçlarına mahsup edilir. Bu mahsuplara rağmen kalan geçici vergi tutarı o yılın sonuna kadar yazılı olarak talep edilmesi halinde mükellefe red ve iade edilir.

Mahsup işleminin yapılabilmesi için, tahakkuk ettirilmiş geçici verginin ödenmiş olması gerekmektedir. Geçici vergi dönemleri itibarıyla tahakkuk ettirilmiş, ancak ödenmemiş bulunan geçici verginin yıllık beyanname üzerinden hesaplanan gelir veya kurumlar vergisinden mahsup edilmesi mümkün değildir. Tahakkuk ettirilmiş ancak ödenmemiş olması dolayısıyla yıllık beyanname üzerinden hesaplanan vergiden mahsup imkânı bulunmayan geçici vergi tutarları terkin edilir. Terkin edilen geçici vergi tutarı için vade tarihinden terkin edilmesi gereken tarih olan yıllık beyannamenin verilmesi gereken kanuni sürenin başlangıç tarihine kadar gecikme zammı uygulanır.

Ödenen geçici vergi tutarının, geçici verginin ilgili olduğu döneme ilişkin olarak verilen beyanname üzerinden hesaplanan gelir veya kurumlar vergisinden fazla olması halinde, mahsup edilemeyen tutar mükellefin diğer vergi borçlarına mahsup edilir. Mahsup işleminin yapılabilmesi için yazılı başvuru şartı aranmaz. Söz konusu mahsup işlemi ilgili vergi dairesince re’sen yapılır.

Mahsup işlemi yıllık beyannamenin verildiği tarih esas alınarak yerine getirilir. Mahsubu yapılacak vergi borçları için vade tarihinden, yıllık beyannamenin verildiği tarihe kadar gecikme zammı uygulanır. Mahsup sonucu iadesi gereken miktarın bulunması ve bu tutarın beyannamenin ilgili tablosuna yazılmış olması, mükellefçe yazılı olarak yapılmış iade talebi olarak kabul edilir. Yıllık beyannamenin ilgili tablosunda/satırında gösterilmeyen geçici verginin mahsuben veya nakden iade edilebilmesi için o yılın sonuna kadar elektronik ortamda, 429 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ekindeki iade talep dilekçesi (1B) kullanılarak başvuruda bulunulması gerekir. Geçici verginin gerek mahsuben gerekse nakden iadesinde herhangi bir tutar sınırlaması olmayıp, geçici verginin ödenmiş olması yeterlidir. Geçici vergiye ilişkin iade taleplerinde teminat ve inceleme raporu aranmaz.

Tevkif Yoluyla Kesilen Vergilerin Geçici Vergiye Mahsubu

İlgili dönemler halinde hesaplanan geçici vergiden varsa o hesap dönemi ile ilgili olarak daha önce ödenmiş geçici vergi ve geçici vergiye tabi kazançlarla ilgili olarak tevkif edilmiş vergiler mahsup edilmekte, mahsuptan sonra kalan tutar o dönem için ödenmesi gereken geçici vergi olmaktadır. Yıllık beyannamenin vergi bildirimi tablosunda yer alan geçici vergiye ilişkin satırda, beyannamenin ilgili olduğu geçici vergi dönemlerinde ödenen geçici vergitutarı (ilgili geçici vergi beyannamelerinin ödenecek geçici vergi satırında yer alan tutarlar toplamı) gösterilir. Yıllık beyannamenin vergi bildirimi tablosunun kesinti yoluyla ödenen vergiler satırında ise, o yıl içinde tevkif yoluyla kesilen vergilerin tamamı (geçici vergiden mahsubu yapılan tevkifat tutarları dahil) gösterilir.

İade Talepleri Başvuru Şekli

İade hakkı doğuran işlemler nedeniyle nakden ya da mahsuben yapılacak iade talepleri, Gelir İdaresi Başkanlığı İnternet Vergi Dairesi üzerinden elektronik ortamda, 429 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ekindeki ilgili iade talep dilekçeleri kullanılmak suretiyle yapılacaktır.

429 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ile vergi kanunları gereği iade hakkı doğuran işlemler nedeniyle nakden veya mahsuben talep edilecek iadelere ilişkin başvuru dilekçeleri, İnternet Vergi Dairesinde “Bilgi Girişi/İade Talep Dilekçeleri” bölümünden alınmaktadır.

İade talep dilekçeleri, İnternet Vergi Dairesi şifresi kullanılmak suretiyle mükellefler veya mükelleflerce yetkilendirilecek serbest muhasebeci, serbest muhasebeci mali müşavir veya yeminli mali müşavir vasıtası ile elektronik ortamda gönderilebilir. Mükellefler aynı standart dilekçe ile hem mahsuben hem de nakden iade talebinde bulunabilirler. Bu durumda mahsuben iadesi talep edilen tutar için mahsuben iadenin şartları, nakden iadesi talep edilen tutar için nakden iadenin şartları aranır. Dilekçelere eklenmesi gereken belgeler elektronik olarak eklenir. Elektronik olarak verilmesi mümkün olmayanlar ise vergi dairesine evrak kayıt numarası/ iade dosya numarası belirtilmek suretiyle teslim edilir. İade taleplerini elektronik olarak yapmak zorunda olan mükelleflerin iade taleplerini elektronik olarak yapmamaları durumunda iade talepleri dikkate alınmayacaktır.

Tebliğde yer verilen başvuru şartlarına uygun olmaması nedeniyle iade talebinin dikkate alınmaması, iade hakkını ortadan kaldırmadığı gibi gerekli şartların sağlanması halinde yeniden iade talebinde bulunulmasına da engel değildir.

Gelir/Kurumlar Vergisi Standart İade Sistemi (GEKSİS)

99 Seri No.lu Gelir Vergisi Sirkülerinde belirtildiği üzere; elektronik ortamda beyanname gönderme zorunluluğu olan gelir ve kurumlar vergisi mükelleflerinin 2015 ve izleyen vergilendirme dönemlerine yönelik iade taleplerini Gelir ve Kurumlar Vergisi Standart İade Sistemini (GEKSİS) kullanmak suretiyle yapmaları gerekmektedir. GEKSİS kontrol raporunun oluşabilmesi için iade talep eden mükellefler tarafından İnternet Vergi Dairesi aracılığı ile bilgi girişi yapılmalıdır. Bu şekilde yapılan bilgi

girişleri iade talep dilekçesi mahiyetinde değildir. İade taleplerini elektronik olarak yapmak zorunda olan mükellefler iade talep dilekçelerini de vermelidir. Standart Gelir/Kurumlar Vergisi İade Talep Dilekçelerini (1A ve 1B) vermeyen ve bilgi girişi yapmayan mükelleflerin GEKSİS kontrol raporu oluşturulmayacaktır. Mükelleflerin elektronik ortamda gönderecekleri bilgi ve belgeler esas alınarak iadelere yönelik kontrol ve analizler elektronik ortamda yapılacak olup Başkanlığımızca hazırlanan GEKSİS Kontrol Raporu iadeyi yapacak birime sunulacaktır. Mükellefler de oluşturulan GEKSİS Özet Raporuna İnternet Vergi Dairesi aracılığıyla ulaşabileceklerdir.

Diğer taraftan, elektronik ortamda gönderilemeyen diğer belge / liste / tablolar eskiden olduğu gibi kâğıt ortamında dilekçe ekinde vergi dairesine verilecektir.

193 sayılı Gelir Vergisi Kanununa göre, gerçek kişilerin gelirleri gelir vergisine tabidir. Gelir vergisine tabi gelir unsurları; ticari kazanç, zirai kazanç, ücret, serbest meslek kazancı, gayrimenkul sermaye iradı, menkul sermaye iradı ve diğer kazanç ve iratlardan oluşmaktadır. Serbest meslek kazançlarında geçici vergi beyanı ve indirilecek giderler, vergiye uyumlu mükelleflere vergi indirimi, zarar mahsubu, beyanname üzerinden hesaplanan vergiden mahsup ve kalan kısmın iadesi geçici verginin mahsubu ve iadesi ve daha fazlasını Serbest Meslek Kazançlarında Geçici Vergi başlığı altında bu yazımda topluca anlatmaya çalıştım. Umarım sizlere faydalı olabilmiştir. Serbest Meslek Erbabı ile ilgili aşağıda sıraladığım yazılarda ilginizi çekebilir, yazıların üzerine tıklayarak okuyabilirsiniz. Bir sonraki yazıda görüşmek üzere hoşçakalın.

Serbest meslek faaliyetinde belge düzeni nasıl olmalı?

Serbest meslek kazancının tespitinde hasılattan indirilecek giderler nelerdir?

Serbest Meslek Kazançlarında Vergi Tevkifatı Ve İstisnalar,

Serbest Meslek Erbabı Kimdir? Kazancın Tespiti

Saygılarımla,

Serbest Muhasebeci Mali Müşavir

Seçil Tekinsan BULUT